Brûle, Bébé, Brûle

Il y a sept ans, Apple a réalisé une opération financière qui a éclipsé ses plus grandes innovations. En avril 2017, la société inaugurait son campus Apple Park de 5 milliards de dollars à Cupertino, en Californie. Un an plus tard, en mai 2018, elle annonçait un programme de rachat d’actions de 100 milliards de dollars. Ce montant représentait vingt fois l’investissement dans son siège social de 360 acres, appelé « le vaisseau spatial ». Apple transmettait ainsi au monde que son portefeuille comptait un produit aussi essentiel, voire plus, que l’iPhone.

Ce fut le plus vaste programme de rachat jamais annoncé à l’époque, amorçant une décennie durant laquelle Apple allait consacrer plus de 725 milliards de dollars au rachat de ses propres actions. Six ans plus tard, en mai 2024, le groupe battait son propre record en lançant un programme de rachat de 110 milliards de dollars. Il démontrait ainsi sa capacité à créer la rareté, non seulement sur ses appareils, mais aussi sur son capital.

La crypto adopte une stratégie analogue, mais à une cadence et une ampleur inégalées.

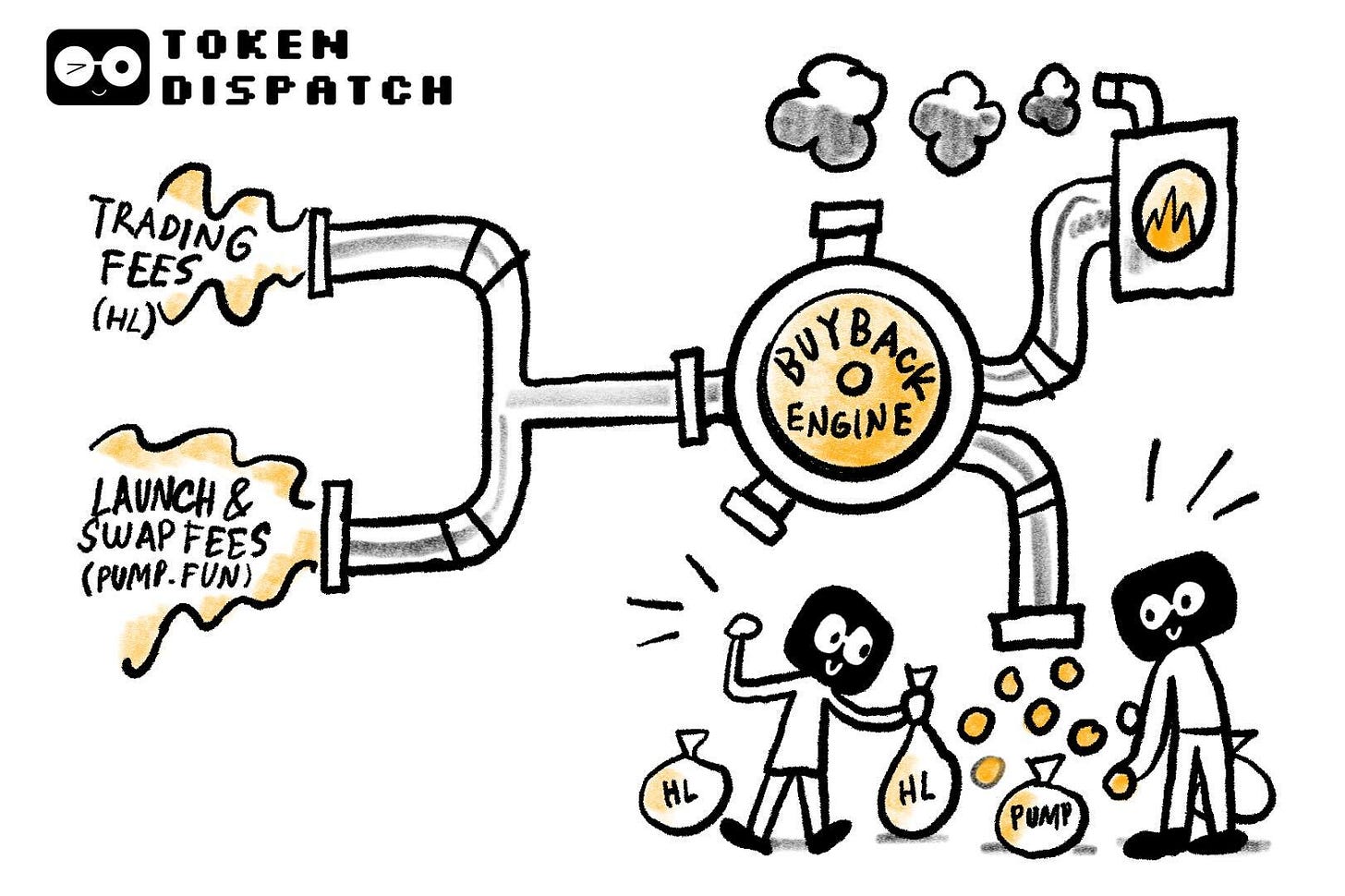

Deux de ses moteurs de revenus majeurs — Hyperliquid, plateforme d’échange de contrats perpétuels, et Pump.fun, plateforme de lancement de memecoins — réinvestissent quasiment la totalité de leurs frais dans le rachat de leurs propres tokens.

TOKEN2049 Happy Bird se termine DEMAIN

Dans moins d’une semaine, la communauté mondiale de la crypto converge vers Marina Bay Sands pour le plus grand événement crypto au monde : TOKEN2049 Singapore. Il est encore possible d’économiser 400 USD sur votre billet.

Parmi les intervenants figurent notamment Eric Trump et Donald Trump Jr. (World Liberty Financial), Tom Lee (CIO Fundstrat), Vlad Tenev (Président & CEO Robinhood), Paolo Ardoino (CEO Tether) et Arthur Hayes (CIO Maelstrom), ainsi que de nombreux autres à venir.

Rejoignez plus de 25 000 participants, 500 exposants et 300 conférenciers dans un espace transformé en véritable ville éphémère à l’ambiance de festival, avec mur d’escalade, tyrolienne, terrains de pickleball, spectacles en direct, sessions bien-être et bien plus encore.

Ne manquez pas l’opportunité d’assister à l’événement crypto phare de l’année.

Utilisez le code « TOKENDISPATCH15 » pour bénéficier d’une remise exclusive.

👉🏼 Réservez votre place dès maintenant.

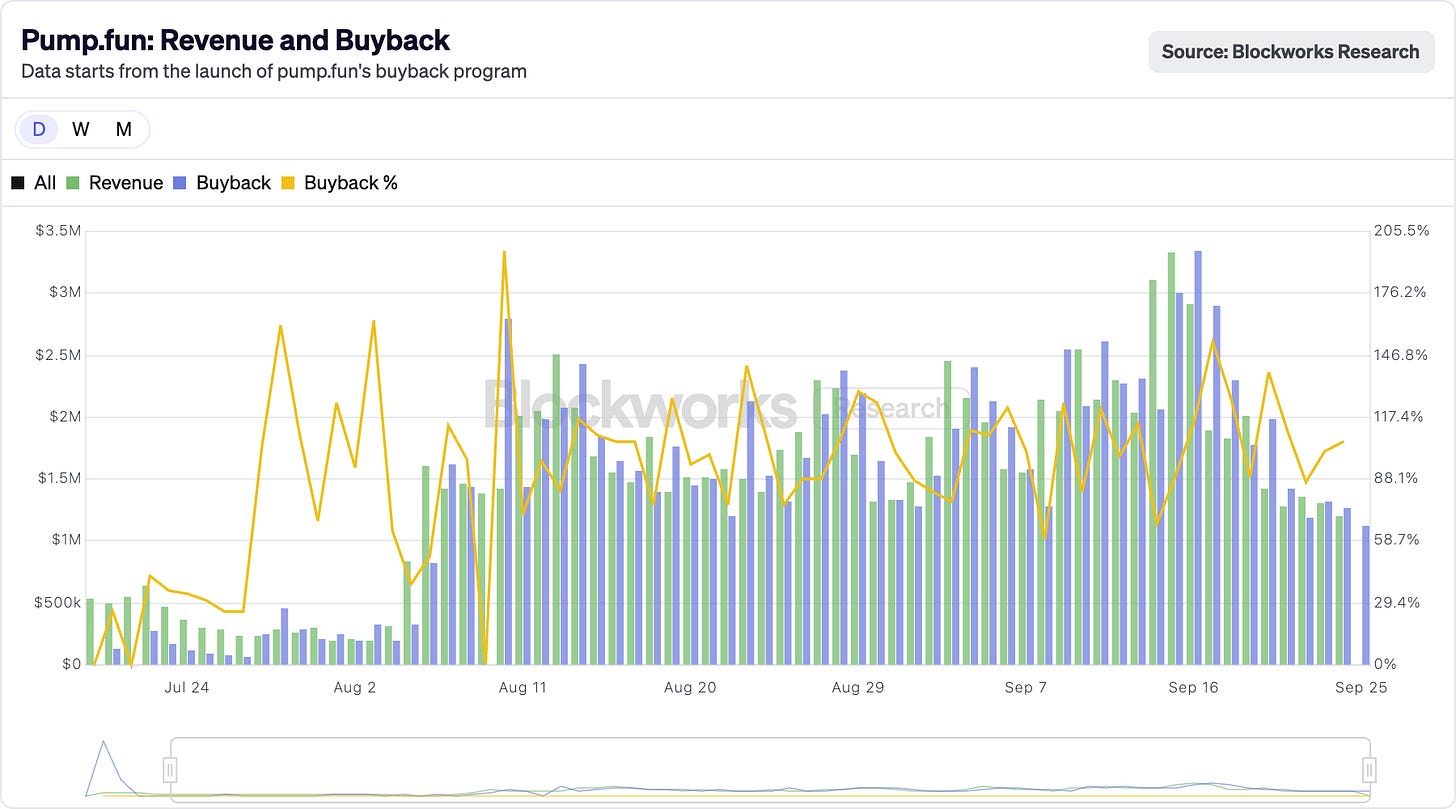

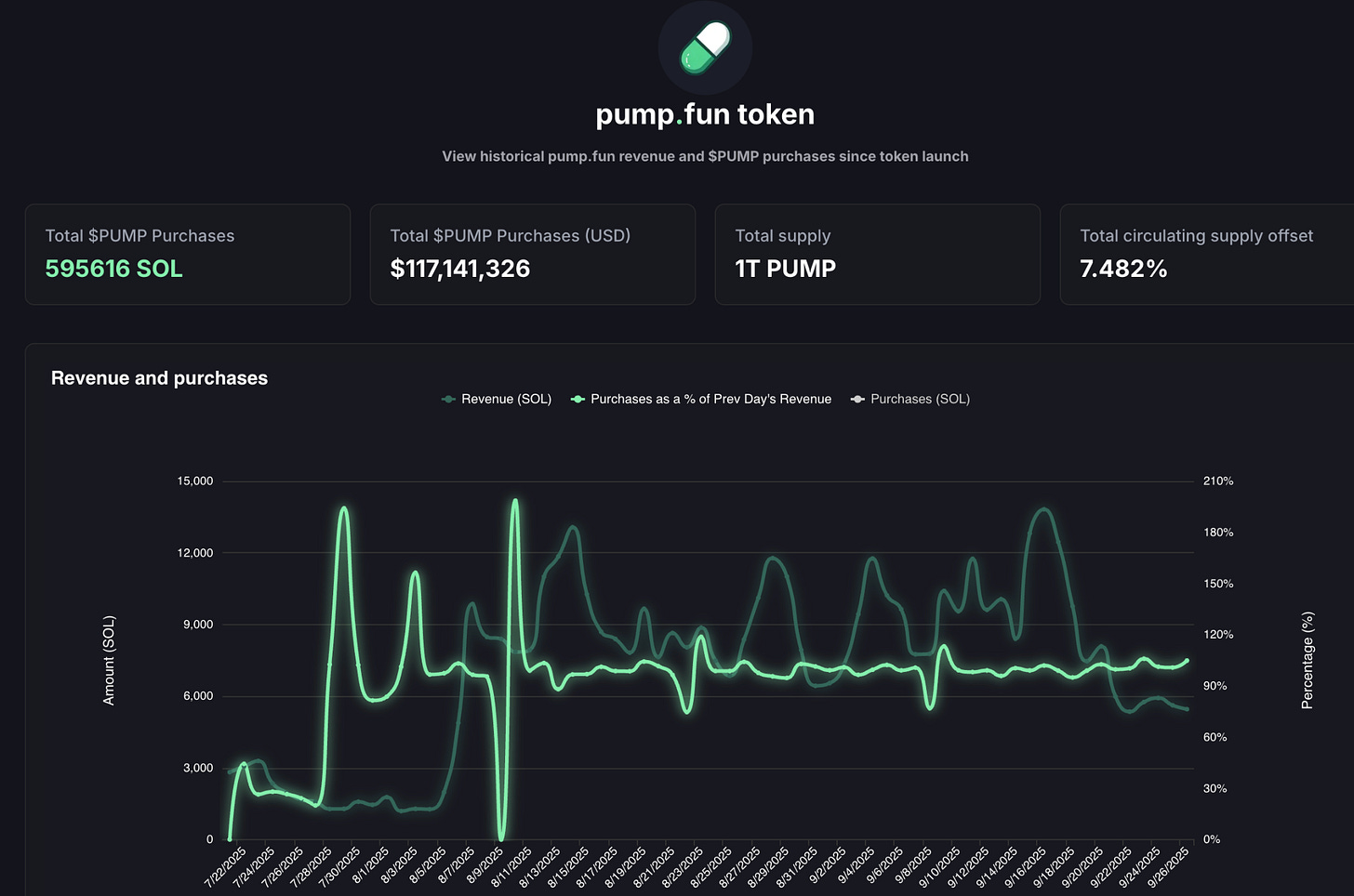

Plus de 90 % des frais records de Hyperliquid, soit 106 millions de dollars en août, ont été réinjectés pour racheter des tokens HYPE sur le marché. Au même moment, la plateforme pump.fun est brièvement passée devant Hyperliquid en termes de revenus quotidiens, engrangeant 3,38 millions de dollars sur une seule journée en septembre. Que fait la plateforme de ces revenus ? 100 % servent à racheter des tokens PUMP. En fait, cela dure depuis plus de deux mois maintenant.

Ce comportement confère aux tokens un statut proche de celui des actions. Un fait rare dans l’univers crypto, où les tokens sont souvent liquidés auprès des investisseurs dès la première occasion.

La démarche vise à reproduire ce que les aristocrates du dividende de Wall Street — Apple, Procter & Gamble, Coca-Cola — pratiquent depuis des décennies. Ces sociétés investissent massivement pour récompenser leurs actionnaires, par des dividendes réguliers ou des rachats d’actions. Apple a consacré 104 milliards de dollars au rachat d’actions en 2024, soit environ 3 à 4 % de sa capitalisation boursière reversés à ses investisseurs. À comparer avec l’effet de réduction de l’offre de 9 % chez Hyperliquid.

Même aux standards de l’actionnariat, ces chiffres sont hors normes. Dans la crypto, ils sont tout simplement inédits.

La proposition de Hyperliquid est limpide.

La plateforme a développé un échange décentralisé de contrats perpétuels, aussi fluide qu’un échange centralisé (type Binance), mais entièrement sur la blockchain. Sans frais de gaz, avec un fort effet de levier et une L1 dédiée aux contrats perpétuels. Mi-2025, elle générait plus de 400 milliards de dollars de volume mensuel et détenait environ 70 % du marché perpétuel DeFi.

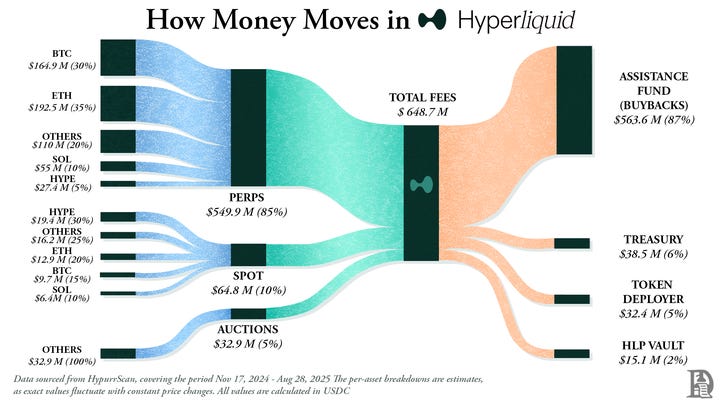

Ce qui différencie Hyperliquid, c’est la gestion des flux financiers.

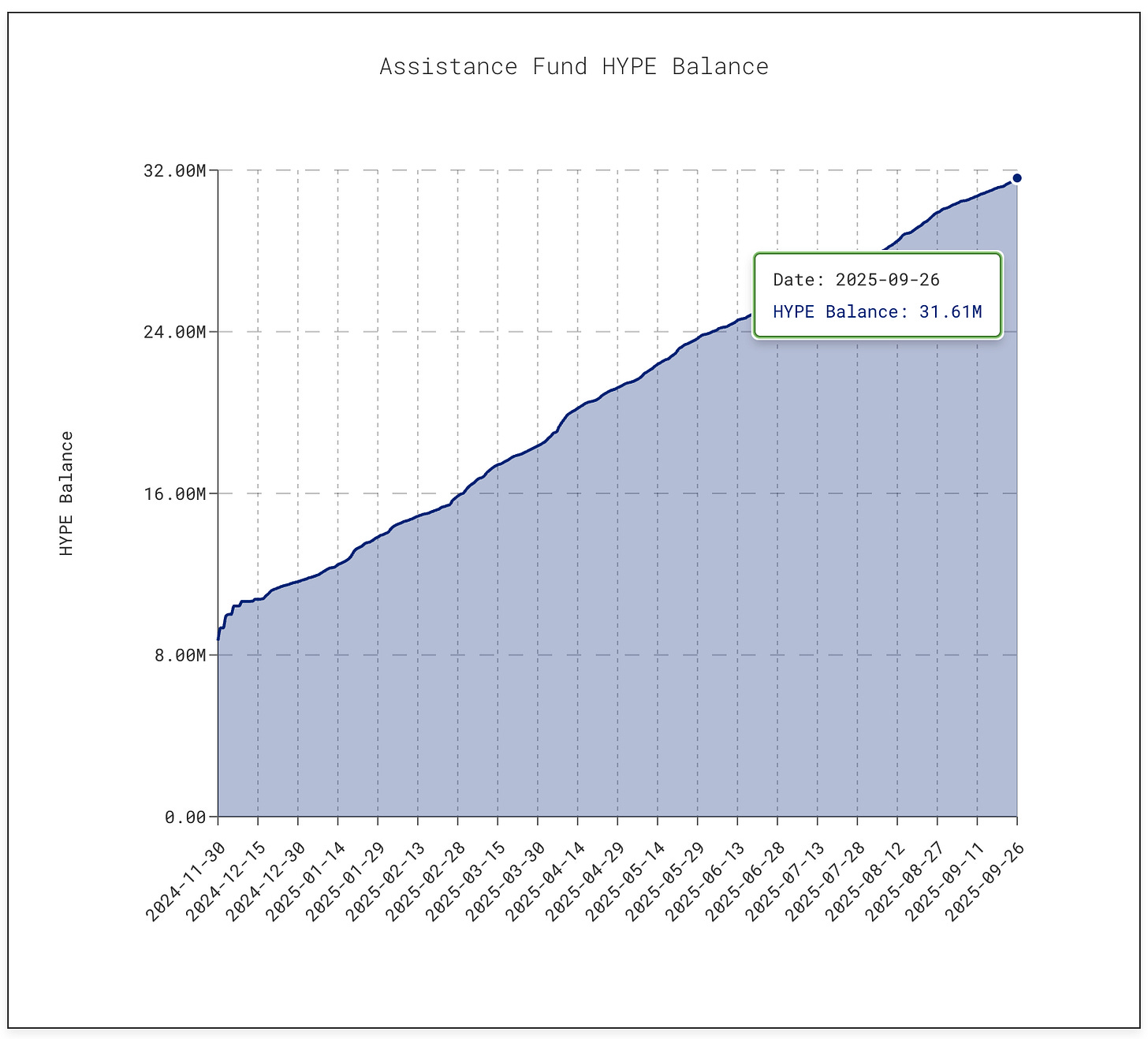

Chaque jour, plus de 90 cents sur chaque dollar de frais alimentent ce qu’ils appellent le Assistance Fund. Ce fonds est immédiatement injecté sur le marché pour acheter du HYPE.

À la date de rédaction, le fonds avait accumulé plus de 31,61 millions de tokens HYPE, soit environ 1,4 milliard de dollars. C’est dix fois plus que les trois millions détenus en janvier.

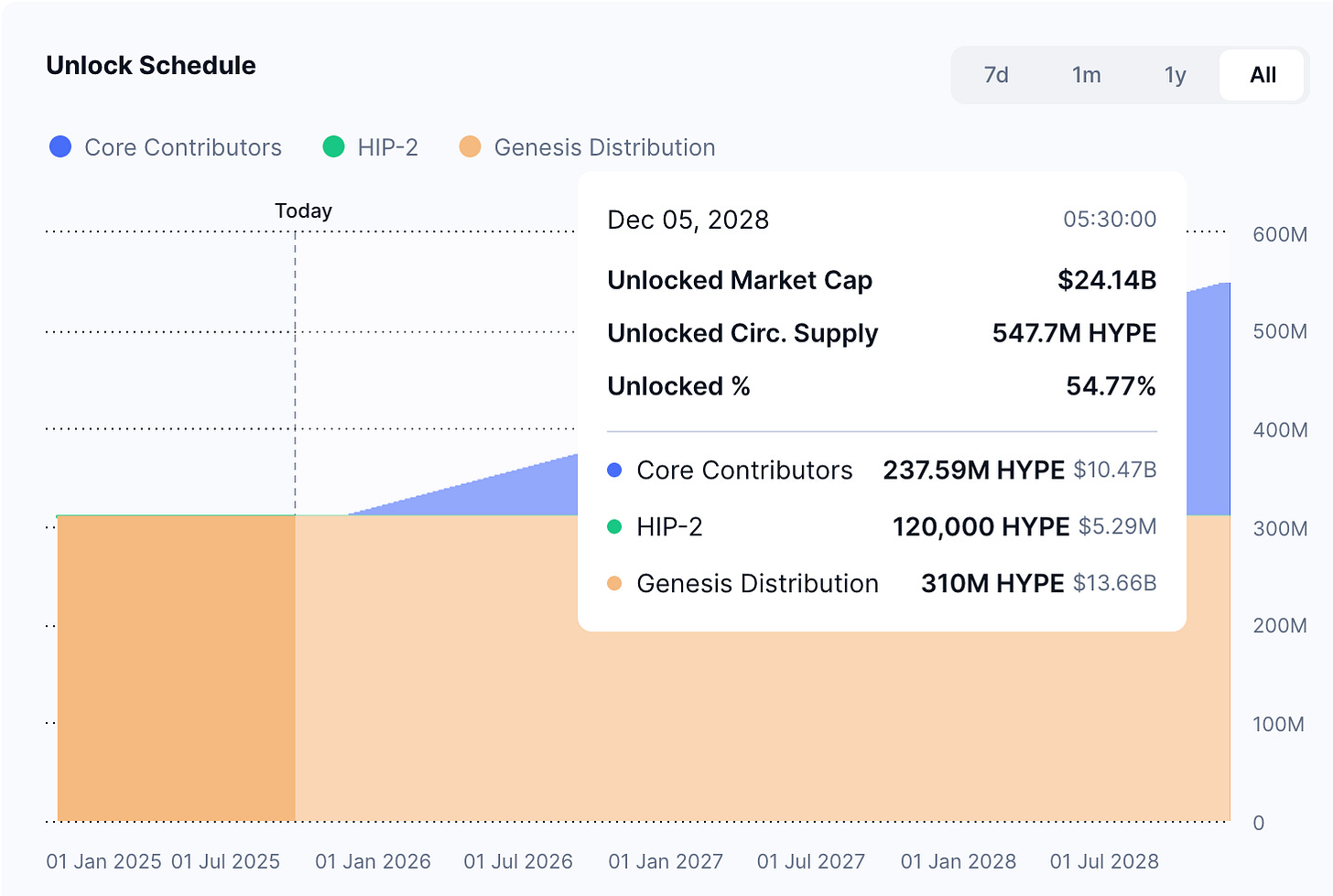

Cette frénésie de rachats a absorbé près de 9 % de l’offre circulante, propulsant le cours du HYPE à un sommet de 60 dollars à la mi-septembre.

De son côté, la plateforme pump.fun a réduit son offre d’environ 7,5 % grâce aux rachats.

La plateforme a transformé la frénésie memecoin en modèle économique à frais réduits. Chacun peut lancer un token, définir une courbe de liaison (bonding curve) et laisser les investisseurs s’en emparer. Ce qui n’était qu’un outil humoristique est devenu un générateur d’actifs spéculatifs.

Mais une instabilité subsiste.

Les revenus sont cycliques, car dépendants du trafic de lancements de memecoins. En juillet, les revenus ont plongé à 17,11 millions de dollars, leur plus bas depuis avril 2024. Les rachats ont suivi. En août, les revenus ont rebondi au-dessus de 41,05 millions de dollars sur le mois.

La question de la pérennité demeure. Quand la période d’engouement pour les memecoins s’apaise, comme c’est le cas et le sera, la destruction de tokens ralentit. Et à l’horizon, une plainte de 5,5 milliards de dollars accuse l’ensemble du modèle d’apparenter à des jeux d’argent non autorisés.

Hyperliquid et pump.fun sont actuellement motivés par leur volonté de redistribuer à leurs communautés.

Apple a parfois reversé près de 90 % de ses bénéfices aux actionnaires par rachats et dividendes, mais il s’agit de décisions ponctuelles, annoncées par blocs. Hyperliquid et Pump.fun recyclent pratiquement 100 % de leurs revenus vers les détenteurs de tokens, de façon continue, chaque jour.

Bien sûr, il y a des différences. Un dividende est un versement immédiat, imposable mais sûr. Un rachat, au mieux, soutient le cours, mais devient inutile si les revenus baissent ou si les déblocages de tokens surpassent la demande. Hyperliquid doit franchir ses propres échéances. pump.fun est mis à l’épreuve dès que l’engouement memecoin s’essouffle. Comparés aux 63 ans d’augmentation régulière de dividendes chez Johnson & Johnson ou à la régularité des rachats d’Apple, c’est de la haute voltige.

Cette situation peut être considérée comme acceptable.

La crypto évolue encore, et la stabilité reste à conquérir. Pour l’heure, la vélocité domine. Les rachats participent à cette dynamique : flexibles, fiscalement optimisés, déflationnistes. Ils cadrent avec un marché où la spéculation prime. Aujourd’hui, cette approche a hissé deux projets très différents parmi les plus puissants générateurs de revenus.

La question de la durabilité à long terme demeure. Il est toutefois évident que, pour la première fois dans la crypto, cette méthode a permis aux tokens de se comporter moins comme des jetons spéculatifs et plus comme des parts d’entreprises, restituant de la valeur à un rythme qui rivalise même avec Apple.

J’y vois une leçon fondamentale. Apple l’a compris bien avant l’écosystème crypto : elle ne vend pas seulement des iPhones, mais aussi ses actions. Depuis 2012, elle a consacré près de mille milliards de dollars aux rachats, plus que le PIB de la plupart des pays, et a réduit ses actions en circulation de plus de 40 %.

La capitalisation d’Apple reste supérieure à 3,8 billions de dollars, notamment parce que la société traite son action comme un produit à promouvoir, à valoriser et à rendre rare. Elle n’a pas besoin d’émettre de nouvelles actions pour lever des fonds ; son bilan est robuste. Ici, les actions deviennent des produits et les actionnaires, des clients.

Ce concept s’impose désormais dans l’industrie crypto.

Hyperliquid et pump.fun excellent en transformant les flux générés par leur activité en pression acheteuse sur leurs propres fonds propres, plutôt que de les réinvestir ou de les thésauriser.

Cela influe aussi sur la perception des investisseurs.

Les ventes d’iPhone comptent, mais les investisseurs optimistes sur Apple savent que l’action dispose d’un autre moteur : la rareté. Pour HYPE et PUMP, les traders commencent aussi à considérer les tokens sous cet angle. Ils y voient des actifs soutenus par la promesse que chaque dépense ou transaction a plus de 95 % de chances de se traduire par un rachat et une destruction de tokens sur le marché.

Apple montre également la limite.

Les rachats ne sont solides que si les flux de trésorerie les soutiennent. Que se passe-t-il si les revenus reculent ? Si les ventes d’iPhone ou de MacBook baissent, le bilan d’Apple lui permet d’émettre de la dette et d’honorer ses rachats. Hyperliquid et pump.fun n’ont pas ce privilège. Si les volumes se tarissent, les rachats s’interrompent. Et contrairement à Apple, qui peut se tourner vers les dividendes, les services ou de nouveaux produits, ces protocoles n’ont pas encore de plan B.

Dans la crypto, il existe aussi un risque de dilution.

Apple n’a pas à craindre que 200 millions de nouvelles actions arrivent sur le marché du jour au lendemain. Hyperliquid, si. Dès novembre, près de 12 milliards de dollars de HYPE commenceront à être attribués aux initiés, éclipsant les rachats quotidiens.

Apple maîtrise ses actions en circulation, mais les protocoles crypto doivent composer avec des calendriers de période d’acquisition gravés de longue date.

Pourtant, les investisseurs se reconnaissent dans cette histoire et veulent en être. La stratégie d’Apple est évidente, surtout pour ceux qui suivent son parcours sur plusieurs décennies. Apple a consolidé la fidélité actionnariale en transformant son capital en produit financier. Hyperliquid et pump.fun cherchent à ouvrir la voie dans la crypto, mais à un rythme plus rapide, avec plus de bruit et davantage de risques.

C’est tout pour cette analyse approfondie de la semaine.

À la semaine prochaine.

Nous vous remercions de votre attention.

Prathik

Avertissement :

- Cet article est repris de @ [@ TOKEN DISPATCH@ @ ]. Tous droits réservés à l’auteur original @ [@ Prathik Desai@ @ ]. Pour toute objection à cette republication, veuillez contacter l’équipe Gate Learn, qui s’en chargera rapidement.

- Clause de non-responsabilité : Les opinions exprimées dans cet article sont celles de l’auteur et ne constituent en aucun cas un conseil en investissement.

- Les traductions dans d’autres langues sont réalisées par l’équipe Gate Learn. Sauf mention contraire, la copie, la distribution ou le plagiat des articles traduits sont interdits.

Articles Connexes

Qu'est-ce que le dYdX ? Tout ce que vous devez savoir sur DYDX

Explication approfondie de Yala: Construction d'un agrégateur de rendement DeFi modulaire avec la stablecoin $YU comme moyen.

Qu'est-ce qu'Akash (AKT) : L'informatique en nuage décentralisée

Vitalik Buterin : Comment la technologie zk-SNARK protège-t-elle la vie privée ?

Tout ce que vous devez savoir sur Helio