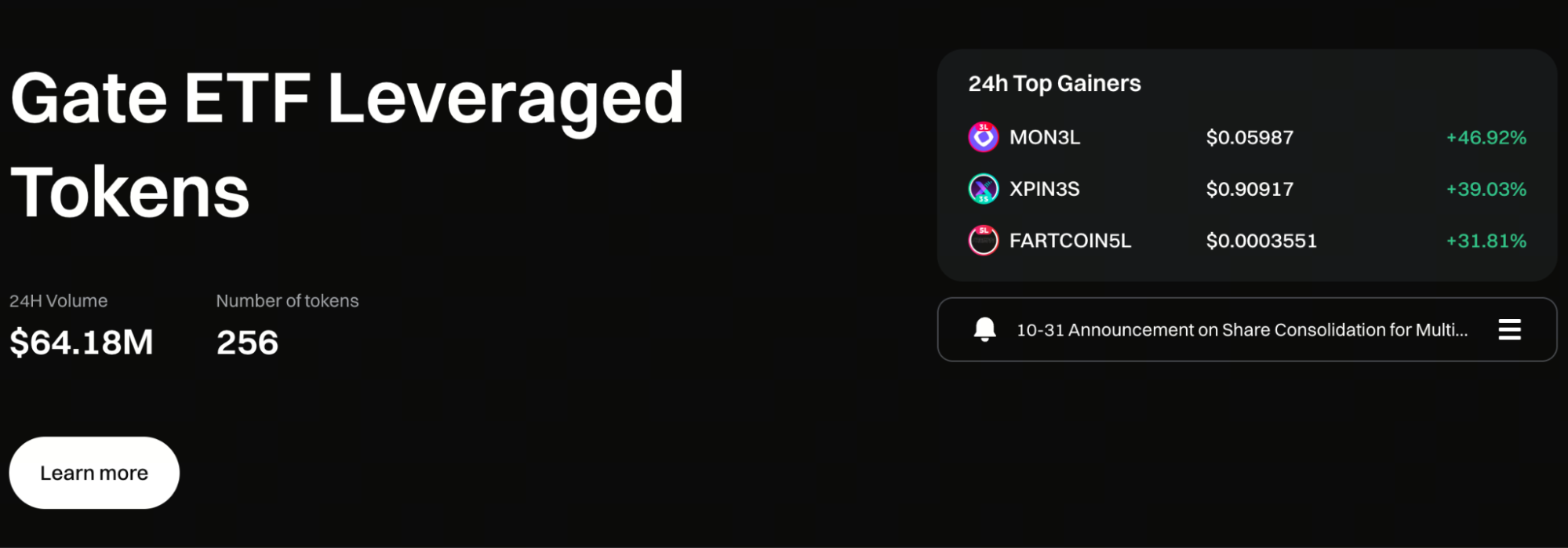

Gate 杠杆 ETF:当市场节奏快过配置思维,交易工具也必须进化

本文从市场速度的转变切入,解析 Gate 杠杆 ETF 如何以接近现货的操作体验,承载杠杆策略的效率优势,并深入说明其运作逻辑、适用情境与结构限制,协助交易者在理解风险的前提下,将杠杆 ETF 纳入更成熟、可控的交易策略之中。ETF 正在从投资工具走向交易模组

在多数人的认知中,ETF 长期被视为一种降低波动、减少决策频率的配置型工具,它的价值不在于抓住短期行情,而是透过分散与时间,平滑投资曲线,但这套逻辑,正在与当前市场的运行方式产生落差。

在高波动成为日常、行情快速切换方向的环境下,资金开始更重视反应速度与效率放大,而非单纯的长期平均回报。 ETF 不再只是投资组合中的稳定器,而开始被重新设计,成为可用于策略执行的交易工具。

杠杆型 ETF 的出现

传统 ETF 的限制,并非产品本身,而是它们并不为短周期操作而生。当市场在数小时甚至数分钟内完成趋势转换,单倍曝险往往显得迟钝。杠杆型 ETF 的核心价值,正是回应在不改变操作习惯的前提下,提升价格变动对资金的影响力,这也是为什么越来越多交易者,开始将杠杆 ETF 视为介于现货与合约之间的策略选项。

Gate 杠杆 ETF 代币是什么?

Gate 杠杆 ETF 代币的底层,本质上来自永续合约的部位配置,但这一层结构完全被系统吸收,对使用者而言,操作体验与现货交易并无差异。

用户不需要面对:

- 保证金比例

- 强平价格

- 借贷或资金费率计算

使用者的行为,单纯回到一件事上:是否看对方向、何时进出场。

这样的设计让原本属于进阶交易者的杠杆策略,能以更低的心理与操作门槛被使用。

立即参与交易 Gate ETF 杠杆代币:https://www.gate.com/leveraged-etf

杠杆倍数是动态管理

许多人误以为杠杆 ETF 的倍数一经设定就固定不变,实际上,产品背后存在一套持续运作的调整机制。

Gate 杠杆 ETF 透过:

- 对应永续合约部位作为基础曝险

- 在既定时间节点进行再平衡

来维持产品整体表现,尽可能贴近目标杠杆倍数。这些调整对使用者是无感的,但却是产品能长期存在的前提。

不碰合约也能参与杠杆行情

对不少交易者而言,真正的门槛从来不是杠杆本身,而是风险管理的复杂度。杠杆 ETF 并不消除风险,而是改变风险呈现的方式——价格波动直接反映在代币净值,而不是透过爆仓或强制平仓事件出现。

这让交易决策更加聚焦于:

- 趋势是否成立

- 是否需要退出

- 是否仍符合原本策略假设

而不是被迫处理突发的仓位风险。

在趋势行情中放大效率

当市场方向明确时,杠杆 ETF 能将价格变动以倍数方式反映,使资金在相同时间内获得更高的运用效率。此外,由于再平衡机制的存在,在连续单边行情中,产品表现可能出现顺势累积的效果。再加上与现货几乎一致的操作流程,使其成为许多交易者尝试杠杆策略时的过渡型工具。

不能忽略的结构限制

杠杆 ETF 并不适合所有市场状态。在来回震荡、缺乏趋势的行情中,再平衡所带来的调整,可能产生所谓的波动磨损,使表现不如直觉预期。同时,最终走势也不会单纯等于标的涨跌 × 倍数,仓位调整路径、交易成本与市场波动,都会影响结果,这也是为什么杠杆 ETF 通常不被视为长期持有工具。

为什么需要每日管理费?

Gate 杠杆 ETF 目前设有每日 0.1% 的管理费,这笔成本用于支应:

- 合约开平仓与资金费率

- 避险与仓位调整

- 再平衡过程中的滑点与交易成本

这并非额外负担,而是维持杠杆型 ETF 能够稳定运作的必要结构,也属于市场中常见的设计。

适合策略运用,而非被动配置

杠杆 ETF 的角色,从来不是取代现货投资,而是补齐策略工具箱中的一块拼图。

它适合:

- 有明确行情判断

- 有进出场规划

- 能接受短期波动的交易策略

而不是买入后放置不管。

当使用者清楚其结构与适用场景,杠杆 ETF 才能真正发挥效率价值。

总结

杠杆 ETF 并没有让交易变得更轻松,而是让策略执行变得更直接,它放大了价格变动,同时也放大了每一次决策的重要性。对理解市场节奏、愿意管理风险的交易者而言,这是一项能有效提升资金效率的工具;但若忽略其成本与波动结构,则可能在不自觉中承担超出预期的风险。

相关文章

2025 年必知的所有美国加密货币 ETF

Gate 研究院:BTC 屡创新高,Bitwise 在美注册 Solana ETF,稳定币总市值突破 1,900 亿美元

解析 ETF 与 ETP:加密货币投资工具攻略

贝莱德 IBIT:最吸金的比特币现货 ETF