Аналітичний огляд Gate Ventures: стрімке зростання long-tail активів та трансформація централізованих бірж (CEX) під впливом ончейн-ліквідності

Коротко

У статті аналізується, як ончейн-ліквідність поступово змінює конкурентну динаміку між децентралізованими біржами (DEX) і централізованими біржами (CEX) за рахунок технологічних інновацій. Механізми — від AMM і vAMM до Peer-to-Pool і вдосконалених моделей ордербуків — вирішують ключові проблеми, такі як ковзання, непостійна втрата і пошук ціни, значно підвищуючи якість торгівлі для користувачів.

Основний висновок — глибина ліквідності є визначальним чинником успіху CEX у боротьбі з DEX. Останній успіх токена $Trump ще раз засвідчив стрімке зростання ончейн-ліквідності, що стимулюється дедалі різноманітнішими постачальниками ліквідності. Аналіз модульності та спеціалізації LP Vaults (LP сховища) підтверджує, що нові технології посилюють ліквідність для як нішевих, так і масових активів. Приклади Hyperliquid і Elixir демонструють, що ончейн-ліквідність стає ключовим рушієм еволюції DeFi — і потенційно може змінити домінування CEX у секторі торгівлі.

Вступ

Біржі — основа світових фінансових ринків, проте централізовані біржі (CEX) тривалий час є об'єктом критики. Операційні моделі CEX часто суперечать фундаментальним принципам блокчейну — децентралізації та прозорості. На ринку зберігаються хронічні проблеми: високі плати за лістинг, маніпуляції токенами після накопичення, неналежне використання активів користувачів. У минулому CEX були лідерами через нерозвинуту ончейн-інфраструктуру і запит на швидку та доступну торгівлю. З розвитком автоматизованих маркетмейкерів (AMM), оракулів, високопродуктивних блокчейнів, міжланцюгових мостів і комплексних аудитів безпеки обсяги транзакцій стабільно повертаються на блокчейн.

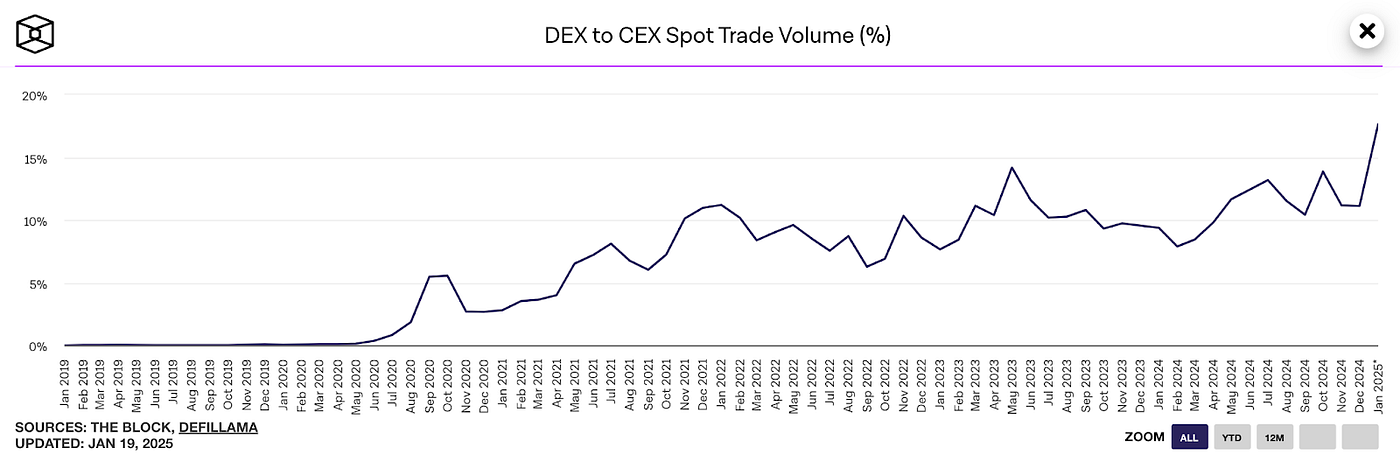

Спотові обсяги торгівлі DEX проти CEX, джерело: The Block

Як видно на діаграмі, співвідношення спотових обсягів DEX/CEX досягло рекордних 20% у січні 2025 року.

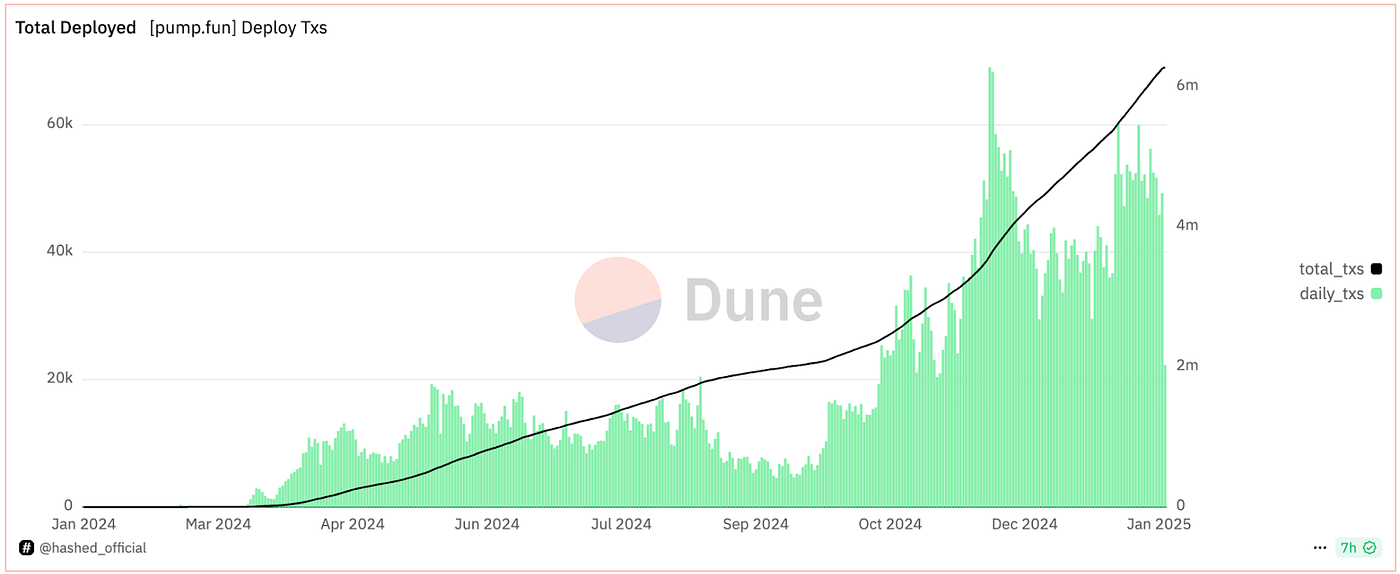

Статистика емісії токенів Pump.fun, джерело: Hashed

Щоденні ончейн-емісії токенів через Pump.fun постійно встановлюють рекорди. Хоча запуск Hyperliquid з FDV $10 мільярдів був значним, переломний момент настав з токеном Trump. За 24 години Trump досяг $70 мільярдів повністю розбавленої оцінки (FDV) і $700 мільйонів ончейн-ліквідності — усе на блокчейні. Слід зазначити, що ціна токена залишалася захищеною від маніпуляцій на централізованих біржах, оскільки CEX не могли впливати на рух ціни шляхом володіння безкоштовними токенами.

Засновник Bybit прокоментував тенденції: «Настає епоха Web3 і децентралізованої торгівлі. У 2025 році ми зосередимося на створенні ончейн-версії Bybit, вдосконаленні досвіду Web3-гаманця з самоутриманням і посиленні ончейн-інфраструктури».

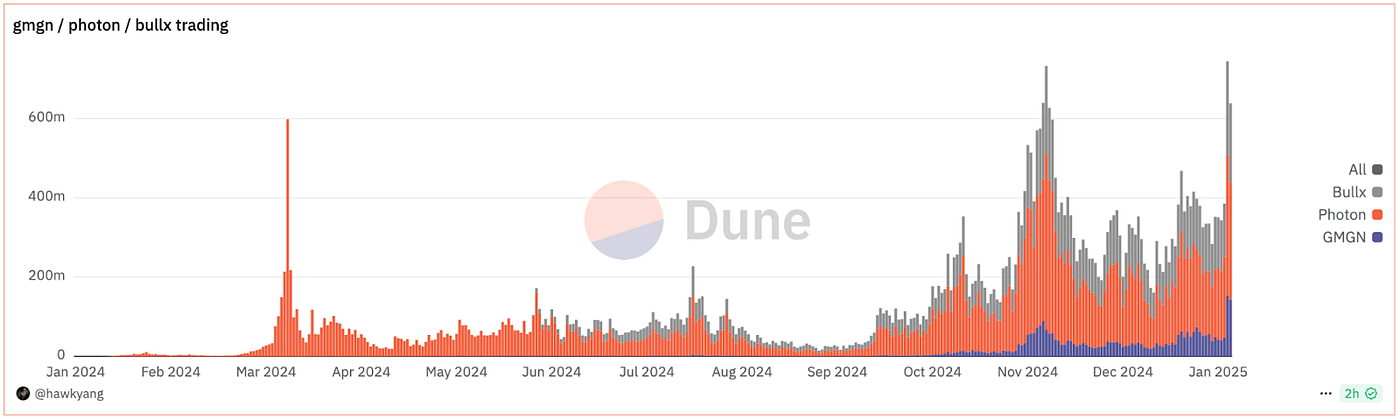

Статистика ончейн-трейдинг-ботів

Ончейн-трейдингові інструменти, такі як DEXX, GMGN, Photon і BullX, набувають популярності, пропонуючи крос-платформенну торгівлю та потужну аналітику. Під час зростання $Trump ці платформи обробляли рекордні обсяги. GMGN швидко нарощує частку ринку, а Moonshot очолив американський App Store за скачуваннями — 200 000 нових користувачів протягом доби.

Інтерфейсні платформи агрегують ліквідність і пропонують зручні функції — Anti-MEV, глибоку блокчейн-аналітику, котрі CEX часто ігнорують. У міру того як емісія активів переходить на блокчейн, зазначені інструменти спрощують процеси і вирішують нагальні проблеми користувачів. Контроль над потоком користувачів може дозволити протоколу стати «Binance нової епохи ончейн-торгівлі».

LP Vaults: Основний фундамент ліквідності DEX

Вказані платформи покладаються на стійкі ліквідні пули, а прорив $Trump ще раз висвітлив стратегічну роль ліквідності в ончейн-системі. Для побудови DEX головна мета — формування ефективних пулів LP і використання існуючої ончейн-ліквідності. Глибина і стійкість ліквідності напряму визначає спроможність DEX конкурувати з CEX; без потужної ліквідності токени на кшталт $Trump не досягли б успіху. LP-пули постійно вдосконалюють і модернізують для цієї функції.

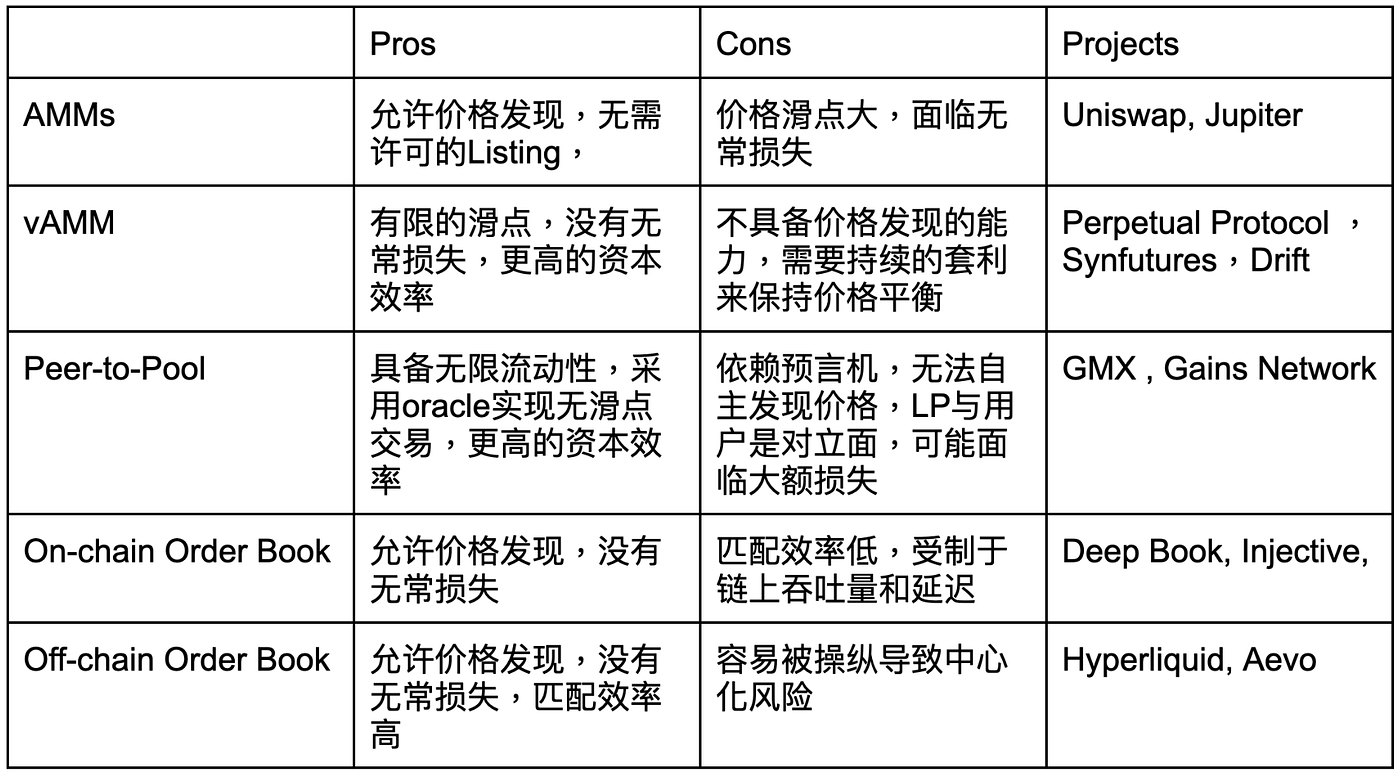

Ончейн-фреймворки ліквідності швидко розвивають: від AMM (початку DeFi-революції) — через vAMM, P2P, ончейн- і офчейн-ордербуки. Ці моделі прагнуть оптимального балансу між ліквідністю, користувацьким досвідом (зручність і безпека) та транзакційними витратами.

AMM встановлюють ціни за формулою x * y = k. Запровадження Uniswap V3 із ліквідністю у діапазоні дозволило LP направляти капітал у вузькі цінові зони, збільшуючи ефективність капіталу у багато разів. Водночас це підвищує ризики — ковзання і непостійна втрата можуть перевищувати доходи LP.

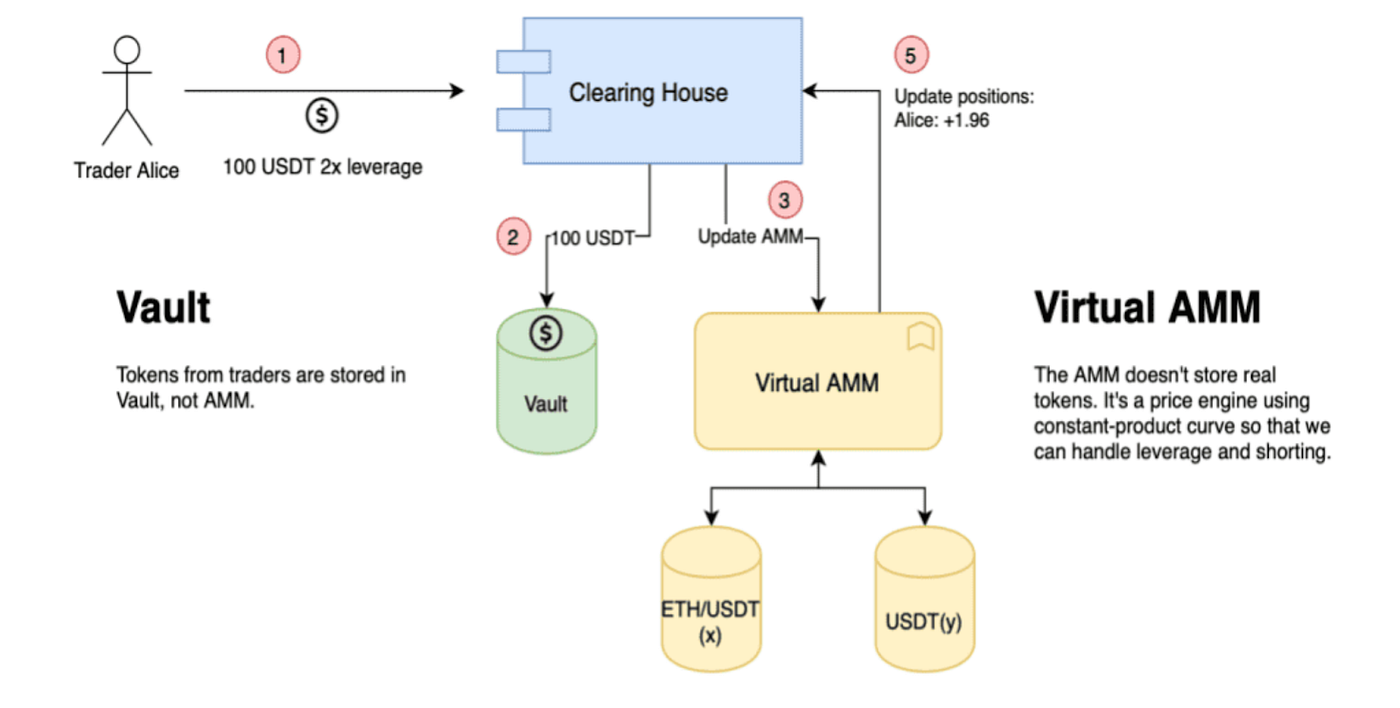

Механізм vAMM

Інновація vAMM Perpetual Protocol (2019) використала віртуальні активи для моделювання глибини ринку: користувачі депонують стейблкоїни (наприклад, USDT) у Vaults, а AMM працює з віртуальними активами по кривій x * y = k. В такій системі прибутки і збитки трейдерів балансуються, що усуває непостійну втрату LP, властиву стандартним AMM.

Проте vAMM не здійснює реальних обмінів активами — ціна визначається через оракули, без власного механізму ціноутворення. Це означає, що vAMM лише відслідковують ринкові ціни, обмежуючи масштабування. Для професійних маркетмейкерів незалежний пошук ціни — критично важливий, і його відсутність у vAMM є ключовим обмеженням.

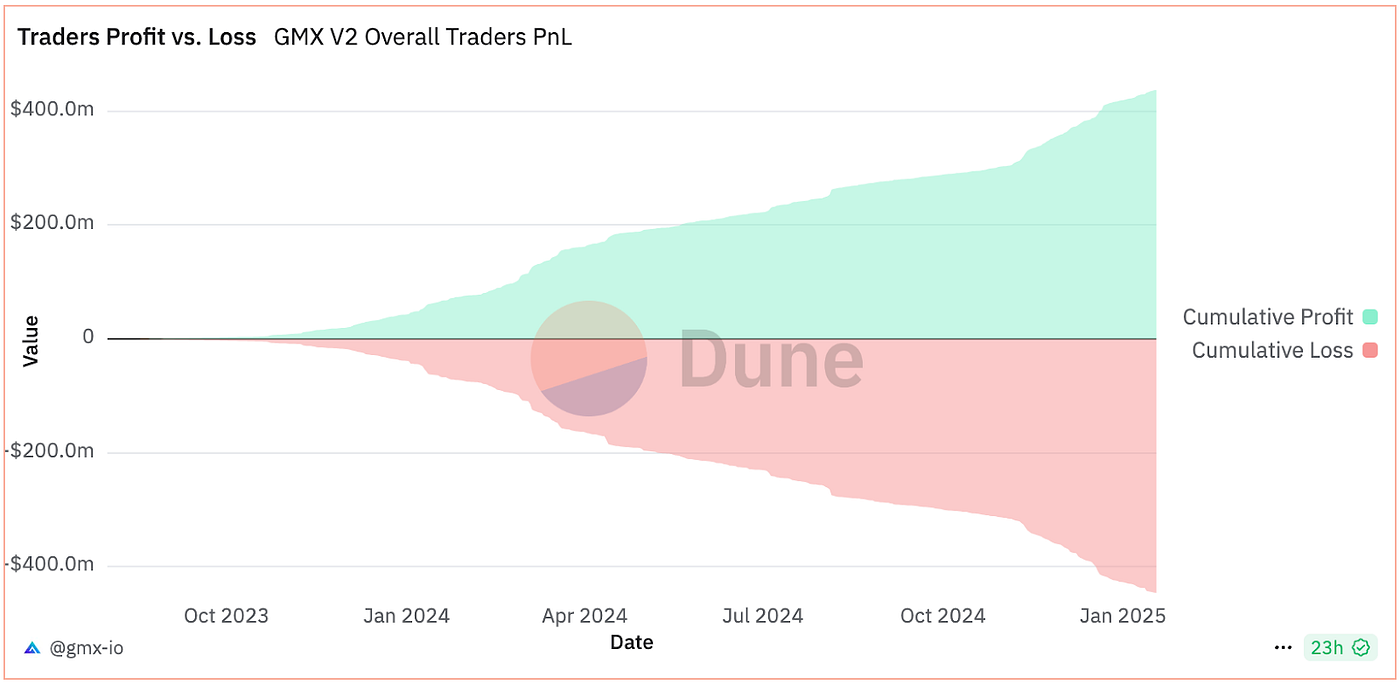

Прибутки LP Vault GMX

Архітектура vAMM близька до P2P, але GMX просунув концепцію Peer-to-Pool: ризики поділяються між LP. Оскільки трейдери зазвичай мають чисті збитки, LP Vault GMX виступає контрагентом для всіх, забезпечуючи стабільний дохід. Хоча такі моделі мають теоретичні переваги — необмежену ліквідність і нульове ковзання — водночас вони мають обмеження vAMM: не створюють справжнього ціноутворення, що стримує ріст.

Підсумок: AMM, vAMM і P2P використовують архітектуру Vault. AMM забезпечує самостійне ціноутворення; vAMM і P2P вирішують проблему ковзання і непостійної втрати, але обмежуються трекінгом ринкової ціни — це обмежує масштабування.

Моделі книги ордерів, чи вони ончейн чи офчейн, обмінюють високу ефективність на ризик централізації. Наприклад, Injective координує багатьох LP для оптимальних обмінів, а Hyperliquid використовує офчейн-маркетмейкерів, подібно до CEX, забезпечуючи велику пропускну здатність, але приводячи до певної централізації.

Gate Ventures

Диверсифікація та спеціалізація LP Vaults

Ліквідність — ключ до конкуренції DEX із CEX. Інновації розгортаються на всіх рівнях: AMM — агрегатори пар, vAMM — одновалютні пули, Peer-to-Pool LP Vaults — універсальні контрагенти, ончейн-книга ордерів — багатопарна ліквідність, а офчейн-книга ордерів — високочастотні маркетмейкери.

Формати LP-пулів і склад постачальників ліквідності істотно змінилися. За даними Банку міжнародних розрахунків (BIS), хоча LP діють у демократизованому середовищі, нові рішення — AMM із налаштованим діапазоном, функціональні Vaults — сприяють спеціалізації. Зараз професійні LP забезпечують 65%–85% ліквідності, а частка ритейлу низька та малоприбуткова.

LP Vault Hyperliquid, джерело: Hyperliquid

Офіційні LP Vault приносять середньорічну дохідність 25,81%, а Vaults високої частоти (HF Vaults) мають ще більший потенціал. Темпи інновацій у ончейн-ліквідності, які задають DEX, стрімко прискорюються.

На прикладі Hyperliquid: офчейн-маркетмейкери інтегровані у блокчейн, високопродуктивна L1-інфраструктура суттєво покращує користувацький досвід. LP-інновації поглиблюють ліквідність, підвищують ефективність, розширюють функціональність і сприяють зростанню екосистеми DEX.

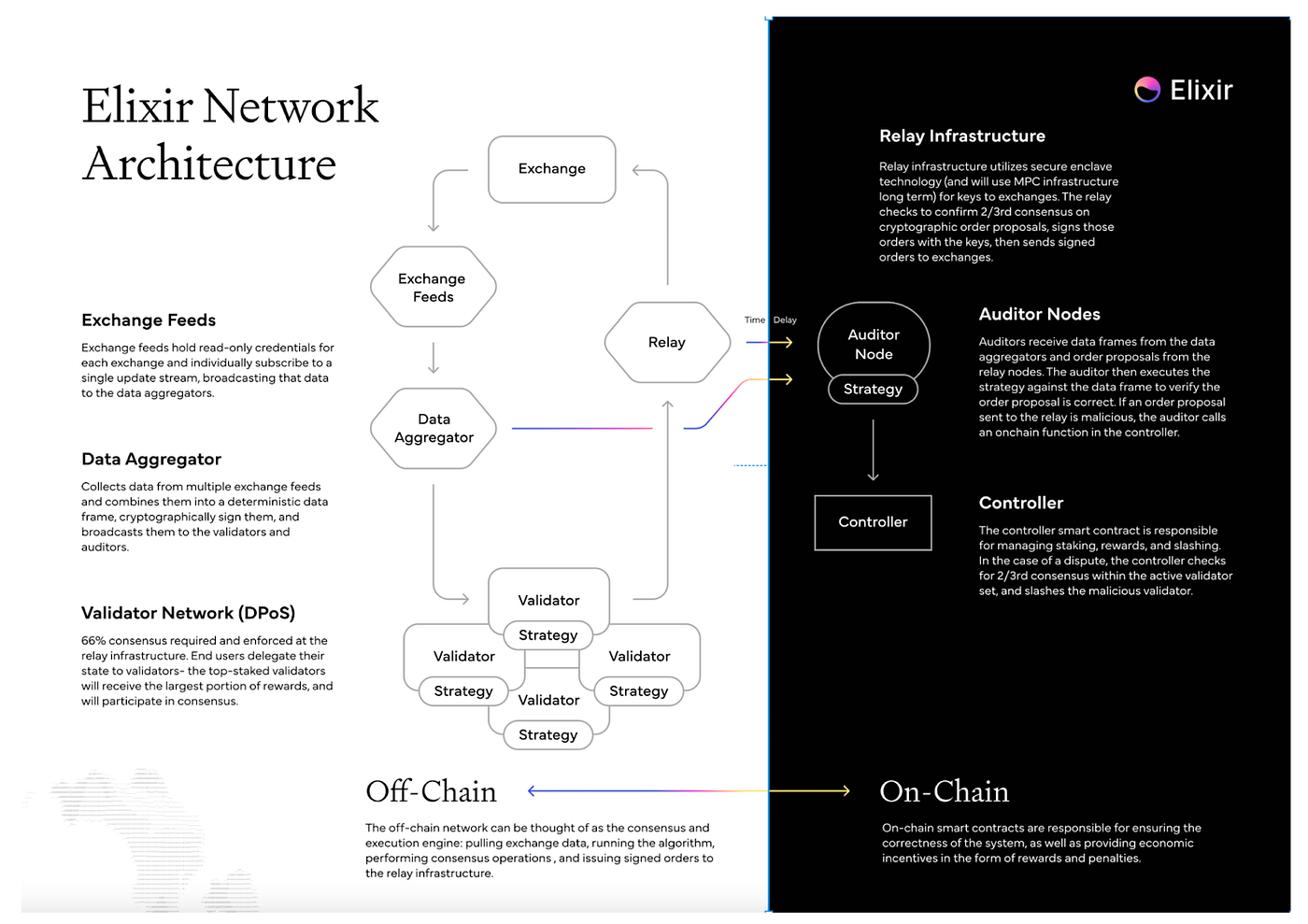

Elixir Workflow, джерело: Elixir

Elixir — яскравий приклад інновацій, що ґрунтуються на модульних LP-форматах. Адаптований алгоритм Avellaneda-Stoikov дає змогу Elixir розподіляти ліквідність по книгах ордерів DEX із нейтральними стратегіями, орієнтуючись на довгохвості активи. Платформа дозволяє користувачам стати професійними LP без прив'язки до однієї біржі — Injective, dYdX і Bluefin вже інтегровані.

Офчейн-модулі Elixir збирають ордери, агрегують і перевіряють, формують заявки через вузли-валідатори, а ончейн-валідатори перевіряють підписи для виконання.

Завдяки ончейн-аудитам Elixir забезпечує вищу прозорість маркетмейкінгу, хоча це скорочує ефективність. LP Vaults Hyperliquid мають вищу пропускну здатність, але їм бракує масштабованості — модульний підхід Elixir легко інтегрується у різні книги ордерів.

Структура Spicenet, джерело: Spicenet docs

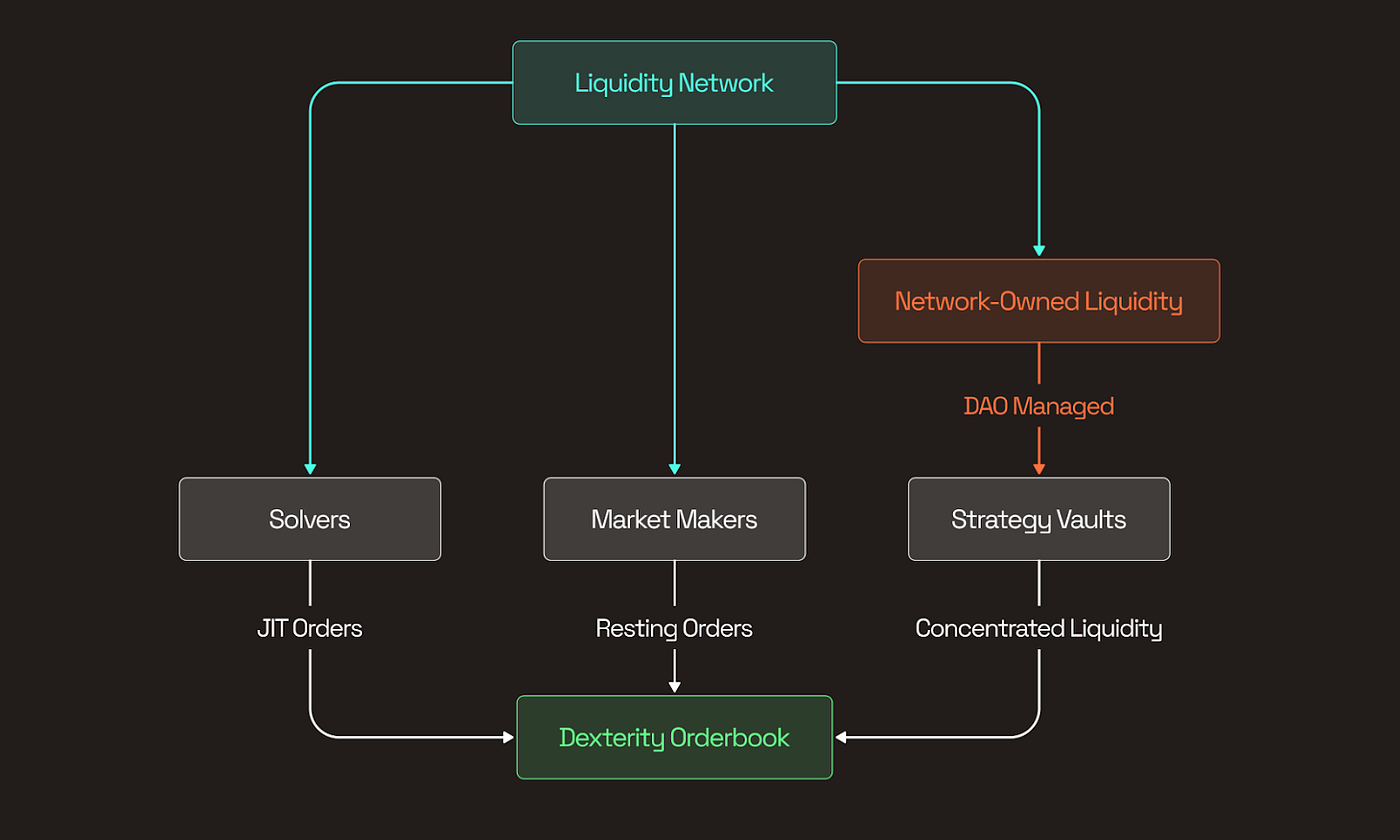

Elixir, що розвивається з 2021 року, пропонує універсальне рішення для ончейн-книг ордерів. Спicenet і Liquorice реалізували атомарні інновації — поєднання Solvers, маркетмейкерів (MM) і Non-Obligatory Liquidity pools (NOL) для низького ковзання і глобальної ліквідності.

NOL — це користувацькі LP Vaults, що дозволяють розподіляти капітал за ризик-профілем і очікуваною прибутковістю у стратегічних Vaults (спот, ф'ючерсні контракти, крос-книга ордерів). Такий механізм мінімізує ризик волатильності ліквідності (LVR) при зниженні стимулів маркетмейкингу, підтримуючи стабільність та ефективність.

Тренди ліквідності

LP Vaults стали базовими модулями ончейн-ліквідності, проходячи глибинні модульні оновлення. Завдяки мульти-Dex фронтенд-інтеграції LP Vaults забезпечують низьке ковзання і оптимальний трейдинг. AMM моделі вдало запускали ліквідність, особливо для мем- і нішевих активів, але не відповідають сучасним вимогам мейнстримних токенів. Зі зростанням очікувань користувачів і чутливості до ковзання, спричинених переходом обсягів з CEX на DEX, інновації LP Vault стали рушієм розвитку. Глибина ліквідності — вирішальний фактор у протистоянні DEX і CEX.

Активи з невеликою капіталізацією стартують з AMM-LP і переходять до книги ордерів із зростанням капіталізації. Сучасні DEX з книгою ордерів формують комплексні портфелі ліквідності — AMM-LP, офчейн-алгоритмічні маркетмейкери через LP Vaults (наприклад, Hyperliquid), інноваційні ончейн-маркетмейкери (наприклад, Elixir). Відкриті API дозволяють підключати класичних маркетмейкерів, що підвищує загальну ефективність.

LP Vaults постійно розвиваються у спеціалізації та модульності, поглиблюючи та домінуючи в ончейн-ліквідності. Інновації LP Vault забезпечують кращий досвід трейдингу і підтримують розвиток DEX. Сукупно ці процеси стимулюють розширення ончейн-екосистеми й скорочують розрив між DEX і CEX.

Застереження щодо відповідальності:

Матеріал не є офертою, запрошенням чи інвестиційною рекомендацією. Перед прийняттям торгових рішень звертайтеся до незалежних фахівців. Gate і Gate Ventures можуть обмежувати або забороняти послуги в окремих юрисдикціях. Ознайомтеся з релевантною угодою користувача для деталей.

Про Gate Ventures

Gate Ventures — інвестиційний підрозділ Gate, що спеціалізується на фінансуванні децентралізованої інфраструктури, екосистем і додатків, здатних трансформувати суспільство у Web 3.0. Gate Ventures працює з ключовими гравцями галузі, підтримуючи команди і стартапи з амбітними ідеями для нових соціальних та фінансових моделей взаємодії.

Офіційний сайт: https://ventures.gate.com/

Twitter: https://x.com/gate_ventures

Medium: https://medium.com/gate_ventures

Пов’язані статті

Як ончейн TCG здатні відкрити новий ринок обсягом 2 мільярди доларів США: огляд ринкового ландшафту та перспективи оцінювання

Тижневий огляд криптовалютного ринку Gate Ventures (29 вересня 2025 року)

Тижневий огляд криптовалют від Gate Ventures (22 вересня 2025 року)

Тижневий криптовалютний огляд Gate Ventures (15 вересня 2025 року)

Gate Ventures: Щотижневий огляд крипторинку (08 вересня 2025 року)