Gate Research: DRIP thúc đẩy hệ sinh thái Arbitrum phát triển mạnh mẽ, Plasma thu hút dòng vốn lớn|Phân tích dữ liệu Web3 trên chuỗi cho tháng 9 năm 2025

Tóm tắt

- Giao dịch và cấu trúc người dùng trên chuỗi tiếp tục phân hóa rõ nét. Solana và Base giữ vai trò chủ đạo trong các tương tác tần suất cao, trong khi Ethereum vẫn là trung tâm của các hoạt động giá trị lớn, hình thành hệ sinh thái “tần suất cao × giá trị cao” hai chiều.

- Dòng vốn trên thị trường xoay chuyển mạnh mẽ. Arbitrum, hưởng lợi từ chương trình khuyến khích DRIP, đã thu hút thanh khoản lớn, trong khi Ethereum và Base ghi nhận lượng rút vốn đáng kể. Dòng tiền ngày càng tập trung vào các hệ sinh thái có tiềm năng tăng trưởng và cơ chế khuyến khích nổi bật.

- Cấu trúc on-chain của Bitcoin ở vùng giá cao xuất hiện dấu hiệu suy yếu, dòng vốn ngắn hạn giảm nhiệt, nhà đầu tư dài hạn giảm vị thế. Động lực thị trường yếu đi; nếu không có dòng tiền mới, giá có thể duy trì tích lũy ở vùng cao và đối mặt áp lực điều chỉnh trong ngắn hạn.

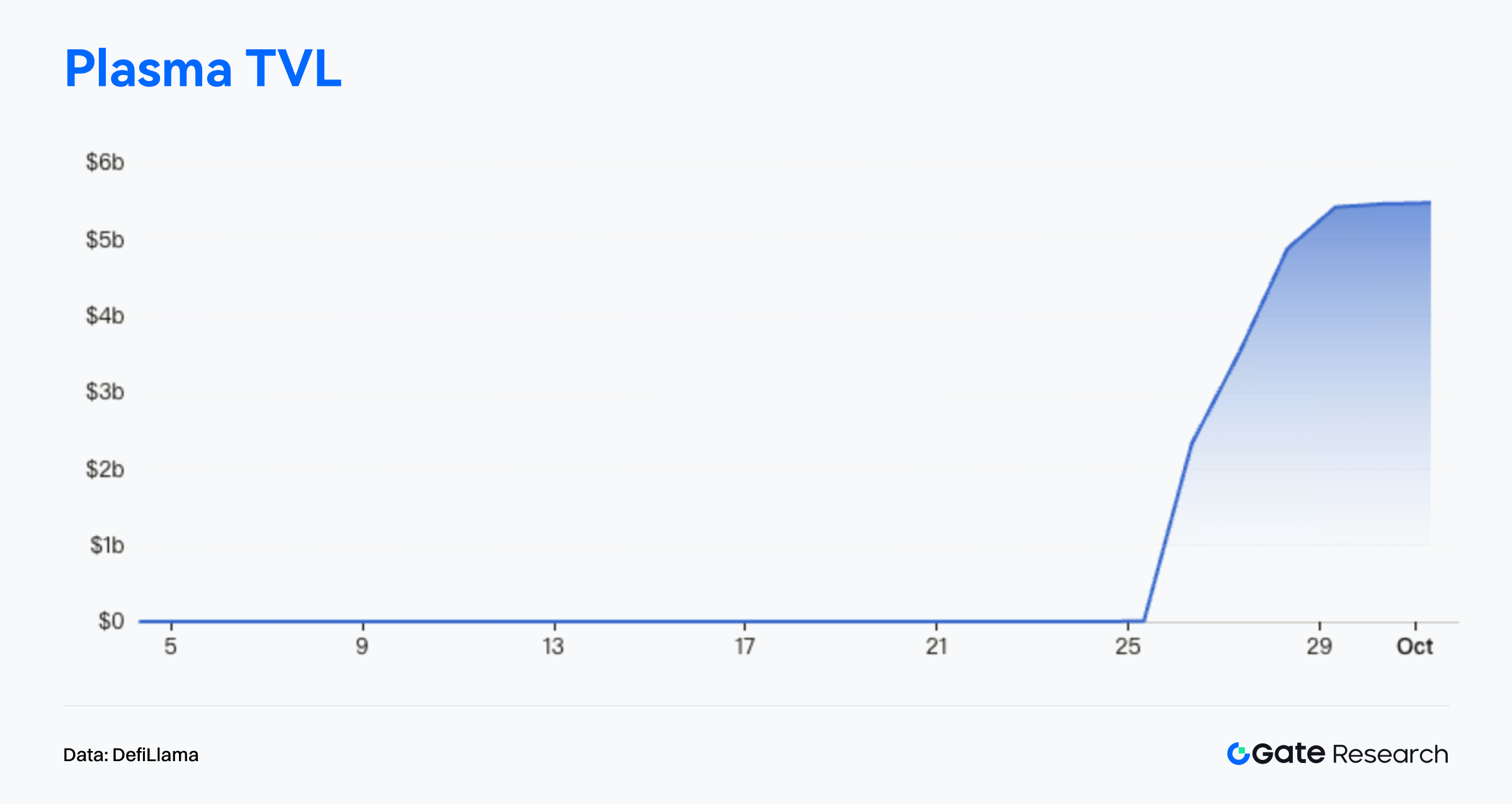

- Plasma tăng trưởng bùng nổ về vốn và người dùng ngay tuần đầu ra mắt mainnet, nhờ kiến trúc stablecoin tích hợp và chiến lược thị trường mạnh mẽ. TVL vượt 5,4 tỷ USD, thể hiện sức chứa vốn lớn của hệ sinh thái stablecoin mới nổi.

- MYX Finance, tối ưu hóa cơ chế hợp đồng vĩnh cửu và chiến lược khuyến khích tần suất cao, nhanh chóng trở thành ngôi sao tăng trưởng hàng đầu lĩnh vực phái sinh. Token tăng hơn 60% trong một tuần, sức hút thị trường và dòng vốn liên tục tăng.

Tổng quan Nhận định On-Chain

Tổng quan Hoạt động On-Chain và Dòng vốn

Bên cạnh phân tích tổng thể dòng vốn trên chuỗi, chúng tôi lựa chọn thêm các chỉ số hoạt động on-chain trọng yếu để đánh giá mức độ sử dụng thực tế và mức độ tương tác trong các hệ sinh thái blockchain. Các chỉ số gồm: khối lượng giao dịch hàng ngày, phí gas hàng ngày, số lượng địa chỉ hoạt động hàng ngày và dòng vốn ròng qua cầu nối cross-chain—phản ánh hành vi người dùng, mức độ sử dụng mạng lưới và sự luân chuyển tài sản. So với việc chỉ quan sát dòng vốn vào/ra, dữ liệu gốc on-chain này cho thấy toàn diện hơn các chuyển động nền tảng của hệ sinh thái blockchain. Từ đó, giúp xác định liệu dòng vốn có đi kèm thực cầu sử dụng và tăng trưởng người dùng, nhận diện mạng lưới có tiềm năng phát triển bền vững.

Phân tích Giao dịch: Solana, Base duy trì tăng trưởng, Ethereum giảm nhẹ

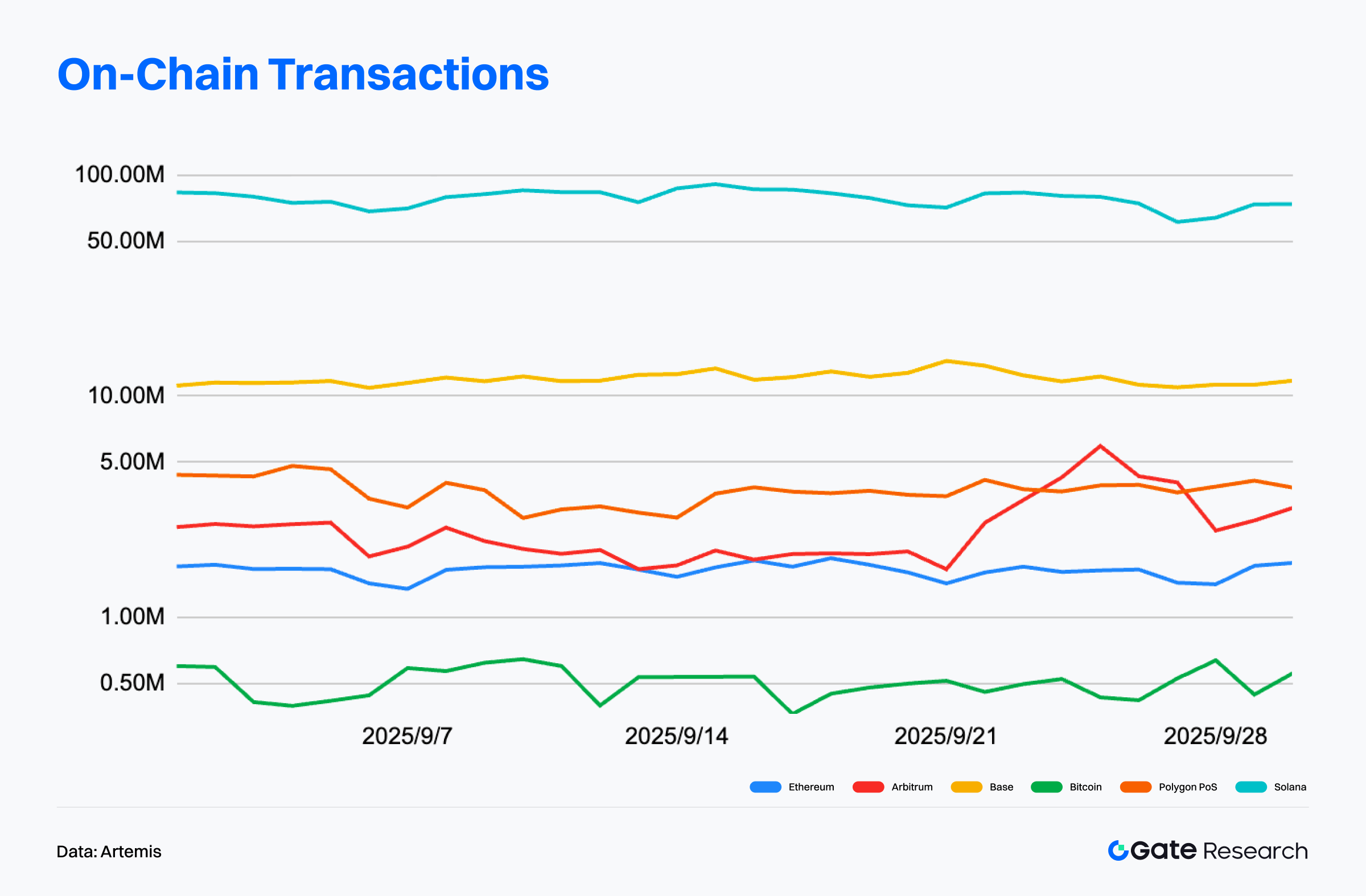

Dữ liệu Artemis cho thấy, giao dịch trên các blockchain lớn tháng 9 phân hóa rõ rệt. Solana dẫn đầu với 2,3 tỷ giao dịch/tháng, giảm nhẹ so với 2,8 tỷ của tháng 8 nhưng vẫn ở mức rất cao, phản ánh sức gắn bó người dùng và hệ sinh thái mạnh mẽ.【1】

Base ghi nhận tăng trưởng nổi bật, giao dịch tăng từ 285 triệu lên 361 triệu/tháng (tăng 26,6%), tiếp tục dẫn đầu hệ Layer2. Môi trường phí thấp ổn định cùng hệ sinh thái ứng dụng đa dạng là động lực chính thúc đẩy tăng trưởng.

Ethereum mainnet giảm nhẹ 5,55% về lượng giao dịch, nhưng vẫn giữ vai trò trung tâm về tài sản giá trị lớn và tương tác giao thức.

Arbitrum giảm 11,5% số giao dịch nhưng bật tăng mạnh cuối tháng 9 nhờ chương trình khuyến khích DRIP, có thể khôi phục động lực ngắn hạn.

Toàn cảnh giao dịch on-chain tiếp tục duy trì cấu trúc “tần suất cao × giá trị cao”. Solana và Base dẫn đầu giao dịch tần suất cao, phản ánh hoạt động người dùng mạnh và độ phủ hệ sinh thái rộng, trong khi Ethereum và Arbitrum ổn định ở các trường hợp sử dụng DeFi. Sự chuyên môn hóa chức năng giữa các chuỗi ngày càng rõ ràng, hệ sinh thái blockchain tiến tới phân hóa cấu trúc chuyên nghiệp.

Phân tích Địa chỉ Hoạt động: Solana dẫn đầu, Arbitrum phục hồi

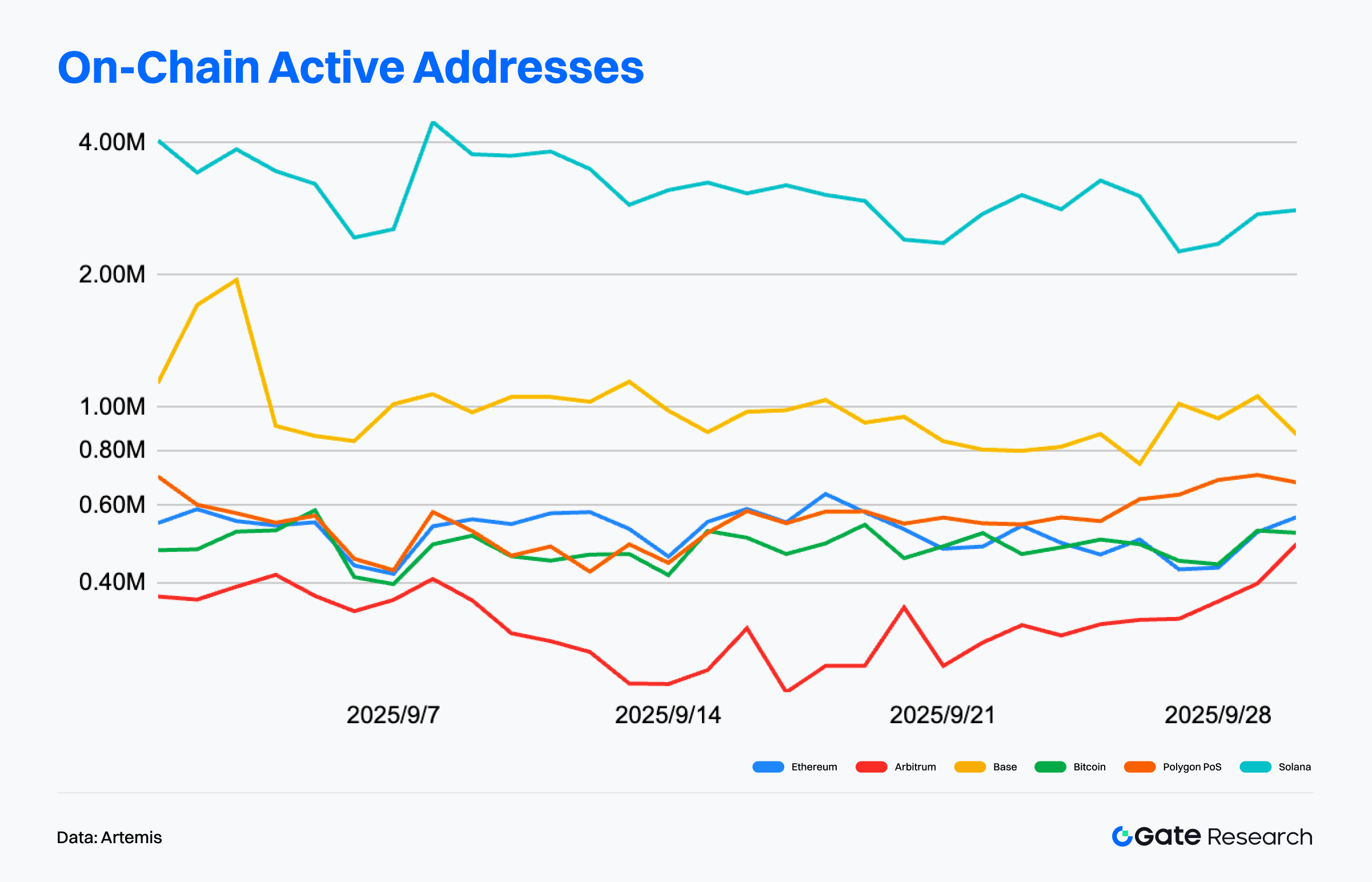

Artemis cho biết, tháng 9 năm 2025, Solana dẫn đầu về địa chỉ hoạt động, trung bình 3–4 triệu địa chỉ/ngày, thể hiện mức độ tương tác và gắn bó người dùng cực cao. Dù biến động, Solana vẫn vượt xa các đối thủ, khẳng định vị thế “chuỗi người dùng tần suất cao”.【2】

Base cũng tăng trưởng mạnh, địa chỉ hoạt động/ngày dao động 800.000–1.200.000, xu hướng tăng cuối tháng cho thấy hệ sinh thái mở rộng và khả năng thu hút người dùng mạnh, giữ vị trí thứ hai.

Ethereum mainnet ổn định với 500.000–600.000 địa chỉ/ngày, không đạt đỉnh mới, phản ánh hoạt động mainnet bình ổn. Cấu trúc “Mainnet + L2” vẫn là trọng tâm mở rộng hệ sinh thái của Ethereum.

Arbitrum, sau giai đoạn yếu đầu tháng, phục hồi rõ rệt từ giữa tháng 9, địa chỉ hoạt động tăng lên khoảng 700.000 cuối tháng. Khuyến khích DRIP được đánh giá là động lực chủ đạo cho sự phục hồi.

Cấu trúc người dùng giữa các chuỗi ngày càng phân hóa: Solana và Base chiếm lĩnh các tương tác tần suất cao và ứng dụng hàng ngày, Ethereum giữ vai trò trung chuyển giá trị, bổ trợ bởi L2 như Arbitrum, tạo hệ sinh thái đa lớp, đa chức năng.

Phân tích Doanh thu Phí On-Chain: Ethereum dẫn đầu, Polygon PoS ngược xu hướng

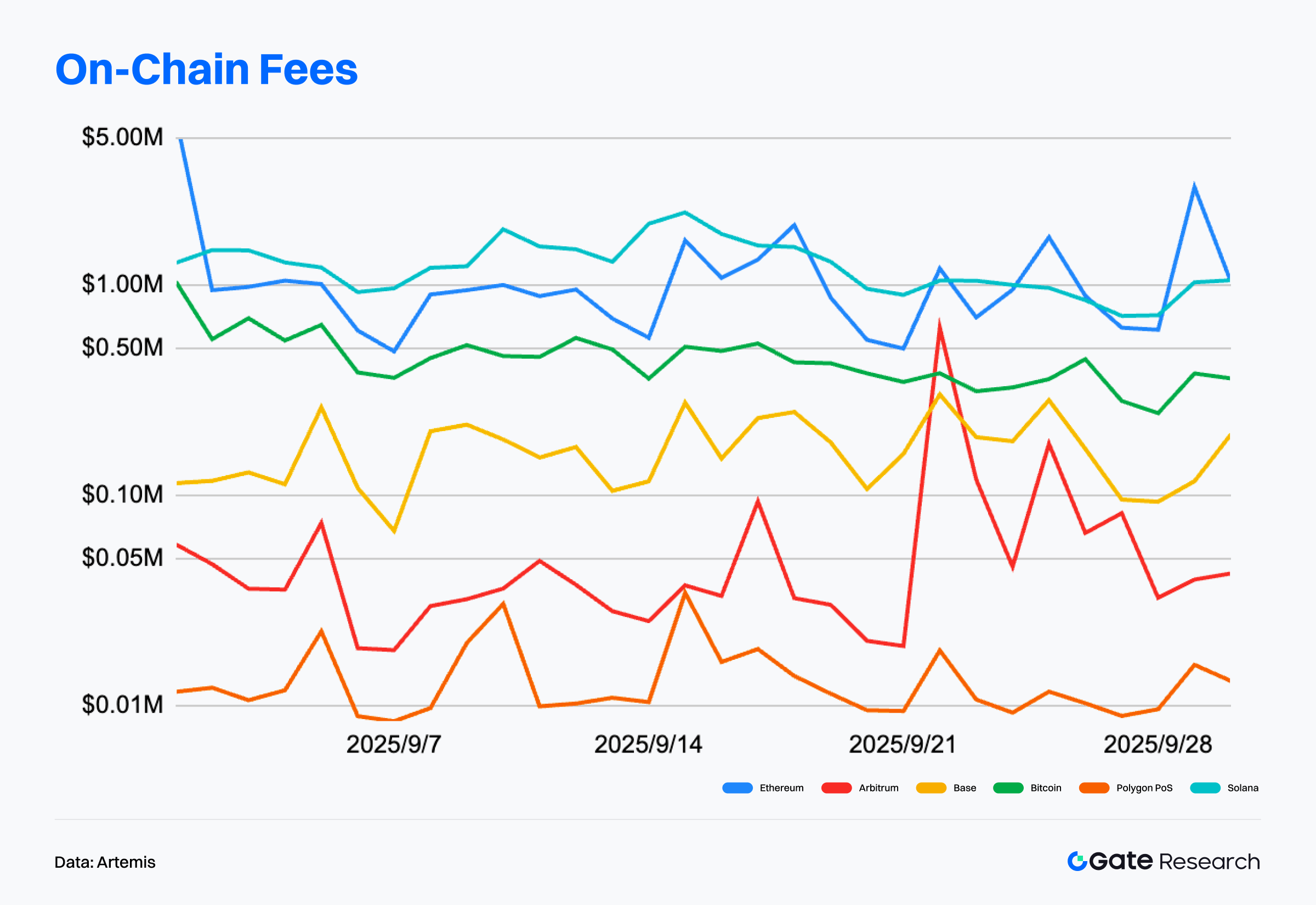

Artemis ghi nhận, doanh thu phí trên chuỗi các blockchain lớn tháng 9 cấu trúc rõ nét “chuỗi giá trị cao dẫn đầu, chuỗi tần suất cao ổn định”.【3】

Ethereum giữ vững vị trí đầu dù doanh thu giảm 9,75% so với tháng 8, khẳng định vai trò trọng tâm trong DeFi qua giao dịch giá trị lớn và hoạt động DEX mạnh.

Solana giảm 9,64% doanh thu phí, điều chỉnh nhẹ nhưng vẫn được hỗ trợ bởi mô hình giao dịch tần suất cao. Base giảm mạnh nhất, hơn 15%, phản ánh sự hạ nhiệt tạm thời của hệ sinh thái.

Arbitrum giảm 8,88% nhưng có cú tăng ngắn giữa tháng 9, cho thấy khuyến khích ngắn hạn tạo biến động. Polygon PoS là blockchain lớn duy nhất tăng mạnh doanh thu phí—tăng hơn 40% so với tháng trước—do hard fork ngày 11 tháng 9 và cập nhật hệ sinh thái chủ chốt.

Doanh thu phí trên chuỗi nhìn chung giảm, nhưng bản chất cho thấy sự tiến hóa cấu trúc tương tác on-chain. Solana và Base mở rộng mức độ tương tác qua mô hình “tần suất cao, phí thấp”, tăng độ gắn bó người dùng và nhà phát triển, Ethereum tiếp tục thống trị “giá trị cao, lợi nhuận lớn”. Sự phân hóa này nổi bật động lực hai chiều giữa chuỗi quy mô và chuỗi giá trị, xu hướng phí ngày càng phụ thuộc vào thiết kế mạng và cơ chế khuyến khích hơn là số lượng giao dịch thuần túy.

Phân hóa Dòng vốn: Arbitrum dẫn đầu dòng vào, Ethereum và Base rút vốn lớn

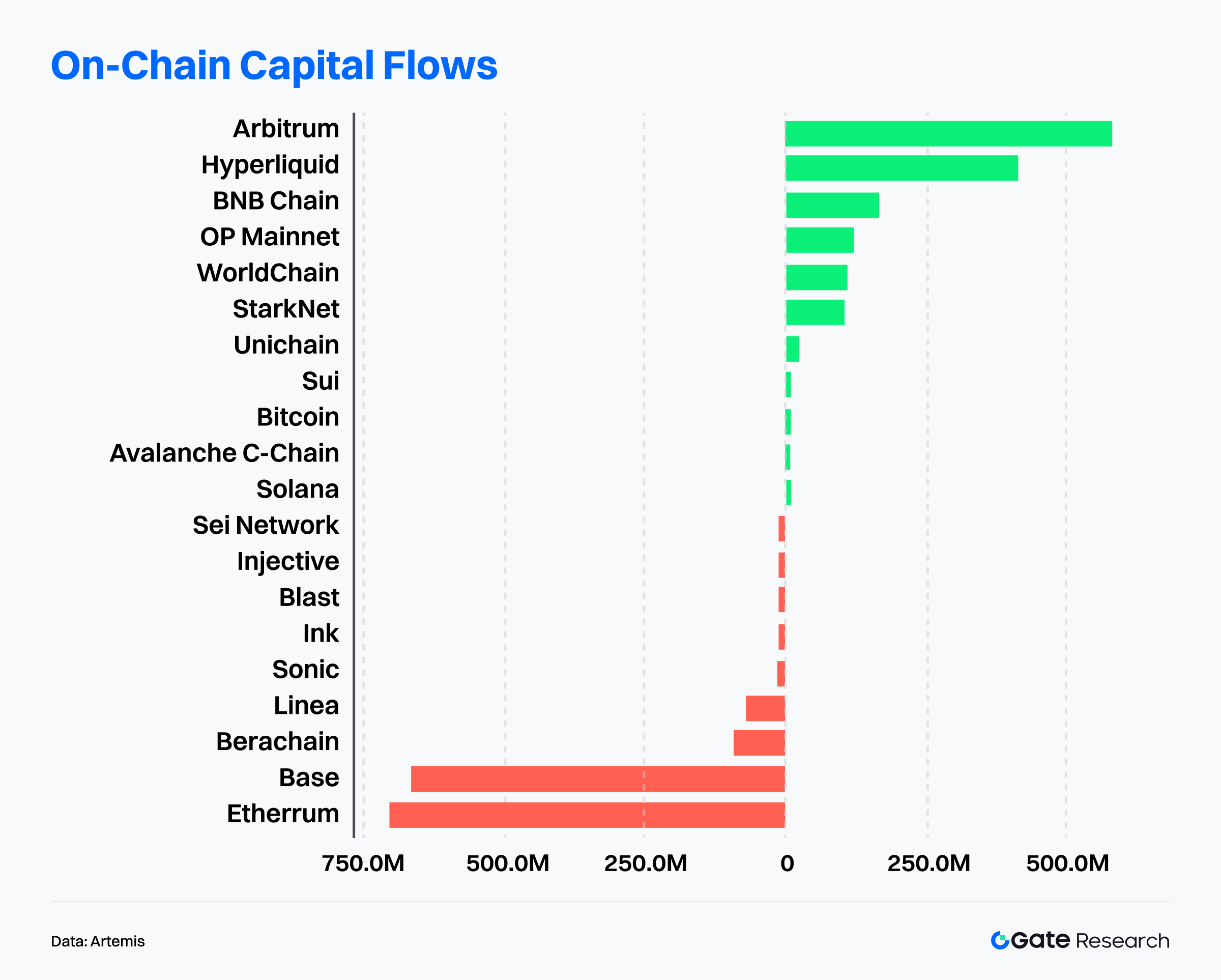

Dữ liệu Artemis cho thấy, Arbitrum dẫn đầu dòng vốn ròng tháng vừa qua, thu hút hơn 500 triệu USD, đảo ngược xu hướng rút vốn trước đó, trở thành chuỗi thu hút vốn mạnh nhất. Động lực chính là chương trình khuyến khích DeFi Renaissance (DRIP) của ArbitrumDAO, phân bổ 24 triệu ARB cho mùa đầu, khuyến khích giao thức như Aave, Morpho, Euler áp dụng lending đòn bẩy kèm thưởng. Một tuần sau triển khai, TVL Arbitrum tăng hơn 360 triệu USD, thanh khoản DEX tăng 23%, quy mô Morpho gần gấp ba. Dòng vốn stablecoin kỷ lục, các tài sản như USDe và syrupUSDC mở rộng nhanh, khẳng định hiệu ứng xúc tác mạnh của DRIP cho thanh khoản và ứng dụng.【4】

Hyperliquid xếp sau, thu hút hơn 400 triệu USD nhờ giao dịch tối ưu và tương tác người dùng tần suất cao. BNB Chain, OP Mainnet, WorldChain cũng ghi nhận dòng vốn vào nổi bật, cho thấy một số L2 và chuỗi giao dịch duy trì sức hút vốn mạnh, củng cố xu hướng tập trung thanh khoản vào hệ sinh thái có nền tảng người dùng thực và chiều sâu ứng dụng cao.

Ethereum ghi nhận gần 750 triệu USD rút vốn trong tháng, Base vượt 600 triệu USD, dẫn đầu danh sách hệ sinh thái bị rút vốn lớn nhất. Các chuỗi mới như Berachain, Linea, Sonic cũng rút vốn ở mức độ khác nhau. Xu hướng này phản ánh sự tái phân bổ thị trường, dòng tiền dịch chuyển về các dự án có tiềm năng tăng trưởng, định giá các chuỗi nổi bật trước đó điều chỉnh ngắn hạn. Khi cạnh tranh Layer2 tăng, thị trường đánh giá lại tính bền vững và mức độ ứng dụng của từng hệ sinh thái. Dự án thiếu đổi mới hoặc không duy trì được người dùng đứng trước nguy cơ rút thanh khoản kéo dài.

Tóm lại, dòng vốn trên chuỗi xoay chuyển nhanh. Arbitrum tăng trưởng hệ sinh thái nhờ khuyến khích mục tiêu và hợp tác giao thức, củng cố vị thế Layer2 dẫn đầu. Các hệ sinh thái bị rút vốn cần tìm động lực tăng trưởng và đổi mới mới để thu hút lại sự chú ý và động lực thanh khoản thị trường.

Phân tích Chỉ số Chính Bitcoin

Tháng 9, Bitcoin điều chỉnh mạnh xuống mức thấp 107.261 USD và xuyên thủng nhiều đường trung bình động, tâm lý thị trường thận trọng hơn. Cuối tháng, động lực tăng giá trở lại nhờ các đường trung bình ngắn hạn hình thành giao cắt vàng, đẩy giá quay lại kênh tăng và vượt các ngưỡng kháng cự quan trọng tại 116.000 USD và 120.000 USD. Dù phục hồi, khối lượng giao dịch và động lượng MACD vẫn chưa tăng đồng bộ, tính bền vững đà phục hồi còn chưa chắc chắn.

Khi dòng vốn vào chậm lại, động lực nhu cầu suy yếu, cân bằng cung–cầu on-chain và hành vi nhà đầu tư trở thành chỉ báo quan trọng cho xu hướng tiếp theo. Phần này tập trung vào ba chỉ số on-chain chủ đạo—giá vốn thực tế và vùng rủi ro, Tỷ lệ Giá trị Thực tế Người nắm giữ Ngắn hạn (STH RVT), Chỉ số Thay đổi Vị thế Ròng Người nắm giữ Dài hạn—phân tích cấu trúc phân phối hiện tại, khả năng hấp thụ vốn, rủi ro tiềm tàng của Bitcoin từ góc độ on-chain.

Vùng cung lớn phía trên giá BTC — Muốn tăng tiếp cần hấp thụ thêm

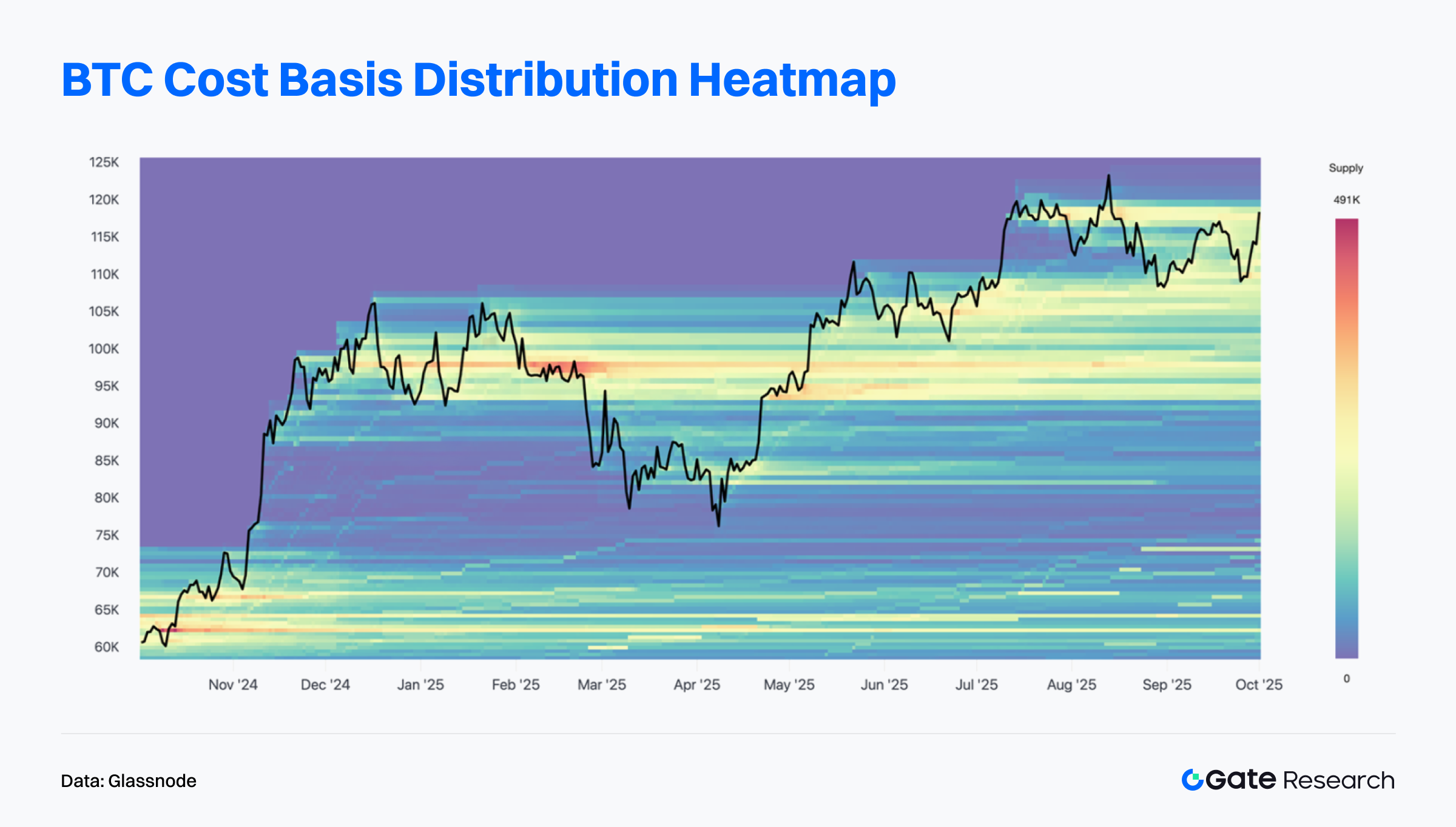

Glassnode cho biết, Bitcoin hiện đối mặt vùng cung dày đặc từ 114.000–118.000 USD. Đây là khu vực tập trung lượng lớn coin được mua từ cuối tháng 8 đến đầu tháng 9, đại diện cho các vị thế mua giá cao lịch sử.【6】

Khi giá phục hồi vào vùng này, người mua trước có thể bán ra để hòa vốn hoặc chốt lời nhỏ, tạo áp lực bán mạnh. Để tiếp tục tăng lên các đỉnh mới, thị trường cần hấp thụ và xoay chuyển lượng cung này hiệu quả, tích lũy khỏe trước khi bước vào chu kỳ tăng tiếp theo.

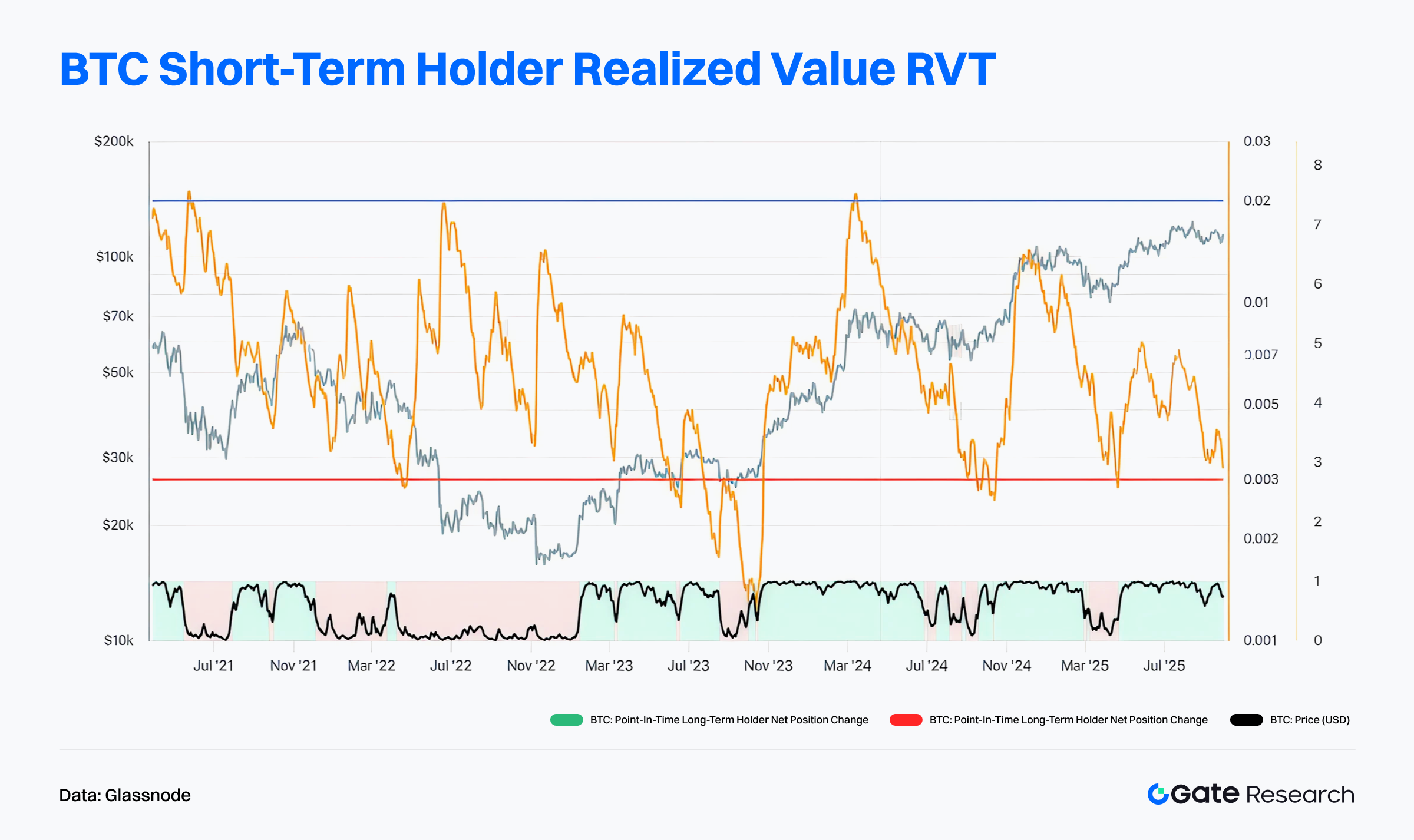

Hoạt động nhà đầu tư ngắn hạn yếu — Động lực vốn nguội dần

Theo Glassnode, chỉ số STH RVT tiếp tục giảm, gần ngưỡng “thị trường nguội” 0,003, phản ánh hoạt động vốn trên chuỗi ở mức thấp. RVT thấp tức khối lượng giao dịch nhỏ so với vốn hóa thực tế, dòng tiền mới vào thị trường hạn chế.【7】

Hiện RVT gần mức thấp lịch sử, chứng tỏ nhiệt huyết giao dịch giảm rõ rệt, đầu cơ ngắn hạn suy yếu. Dù giá Bitcoin tăng từ cuối 2024, RVT thấp liên tục xác nhận đà tăng thiếu hỗ trợ hoạt động on-chain như các pha bull 2021 hoặc đầu 2024. Nếu không cải thiện thanh khoản và dòng vốn, giá khó vượt đỉnh lịch sử, có thể đối mặt rủi ro nguội cấu trúc phía trước.

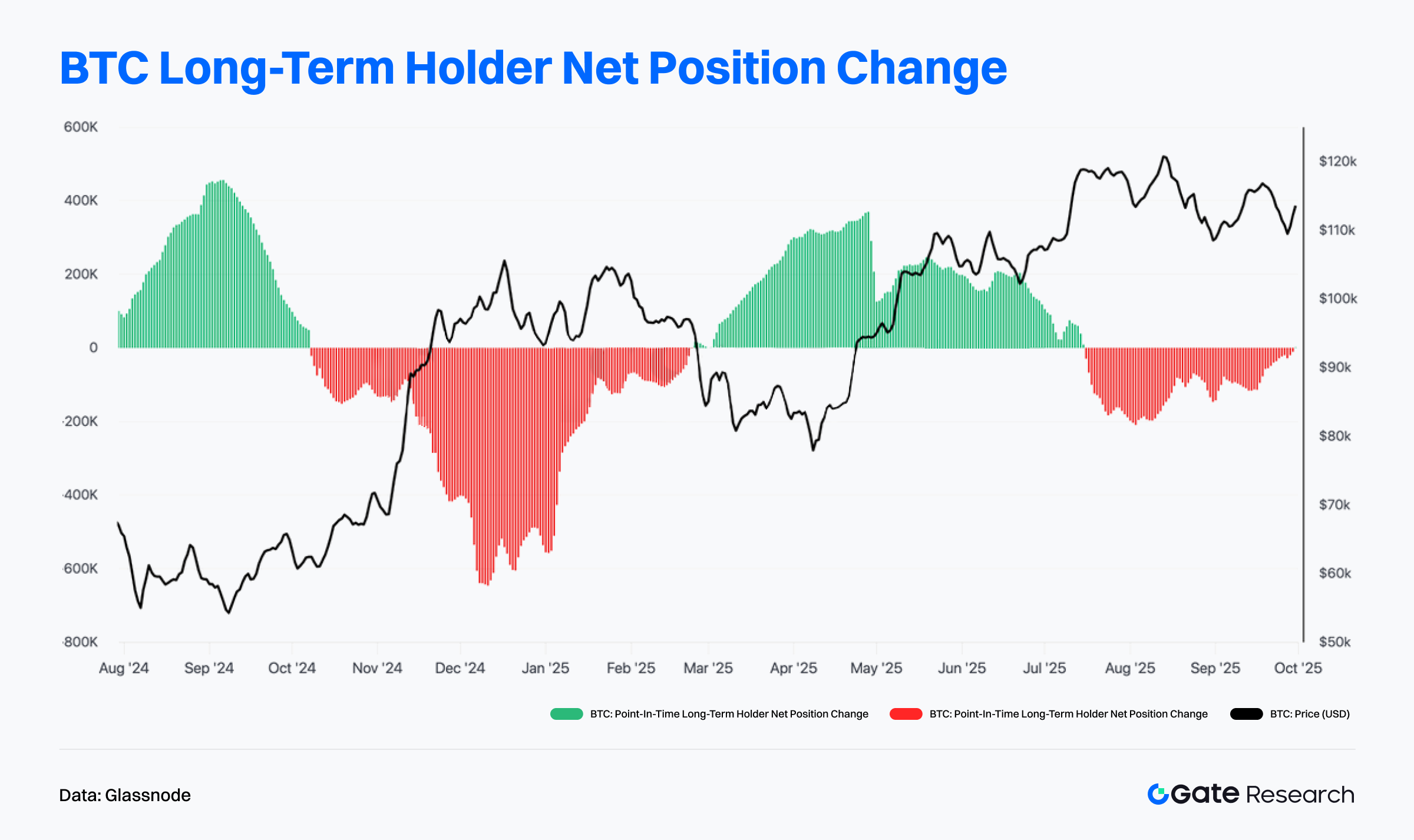

Nhà đầu tư dài hạn tiếp tục giảm vị thế — Giá đối mặt áp lực

Glassnode ghi nhận, chỉ số Thay đổi vị thế ròng nhà đầu tư dài hạn liên tục âm nhiều tuần, cho thấy nhóm này đang giảm tồn kho, chuyển coin khỏi ví lạnh và có khả năng bán ra. Các cột đỏ trên biểu đồ thể hiện dòng ra ròng từ nhà đầu tư dài hạn, tổng lượng rút hai tháng ước tính hàng trăm nghìn BTC. Điều này cho thấy các nhà đầu tư lâu năm đang dần chốt lời hoặc giảm rủi ro khi giá ở vùng cao.【8】

Hành vi phân phối của nhóm dài hạn thường xuất hiện gần các chu kỳ đỉnh. Khi giá tích lũy quanh đỉnh mà nhóm này vẫn bán ra, cân bằng cung–cầu có thể bị phá vỡ, khiến đà tăng tiếp theo khó khăn. Dù Bitcoin vẫn trên 110.000 USD, thiếu lực mua dài hạn sẽ hạn chế động lực. Nếu không có dòng tiền mới từ nhà đầu tư mới, giá có nguy cơ điều chỉnh giảm, nhà đầu tư nên theo dõi sát hành vi nhóm dài hạn như chỉ báo cấu trúc quan trọng cho giai đoạn tiếp theo của thị trường.

Hoạt động Dự án & Token Nổi bật

Dữ liệu on-chain cho thấy vốn và người dùng ngày càng tập trung vào các hệ sinh thái có nền tảng tương tác vững chắc, chiều sâu ứng dụng mạnh. Đồng thời, dự án có câu chuyện nổi bật, đổi mới công nghệ trở thành điểm thu hút mới của nhà đầu tư. Phần này tổng hợp các dự án và token nổi bật nhất gần đây, phân tích logic tăng trưởng và ảnh hưởng tiềm năng tới thị trường.

Tổng quan Dự án Nổi bật

Plasma

Plasma là dự án blockchain tập trung vào ứng dụng stablecoin, sở hữu kiến trúc thanh toán đầu vào thấp, bảo mật cao, thông lượng lớn, cung cấp hạ tầng tài chính hiệu quả, ổn định cho thị trường mới nổi. Dự án tích hợp phát hành stablecoin, module cho vay, khai thác thanh khoản, phân phối ứng dụng trên cùng một mạng, tạo hệ sinh thái stablecoin thống nhất. Token XPL đảm nhiệm quản trị, staking, phí giao dịch, tăng trưởng người dùng thúc đẩy qua chiến lược mạnh như airdrop, public sale, hoàn tiền thẻ tín dụng.

DefiLlama ghi nhận, chỉ sau vài ngày mainnet, Plasma TVL vượt 5,46 tỷ USD tính đến 30 tháng 9, tăng hơn 40% trong tuần, tạm thời vượt Base. Nguồn cung stablecoin vượt 7 tỷ USD sau hai ngày, cho thấy khả năng chịu vốn lớn. Lending Vault đạt 1,4 tỷ USD tiền gửi, lợi suất năm gần 40%. Meme coin ecosystem đạt vốn hóa tăng 936% chỉ một ngày, vượt 50 triệu USD, phản ánh thanh khoản tăng mạnh trong mạng. Token XPL đạt đỉnh 1,67 USD, FDV vượt 14 tỷ USD.【9】

Plasma tăng trưởng không chỉ nhờ kỹ thuật mà còn chiến lược tiếp thị mạnh. Qua nhiều vòng presale trước mainnet, dự án thu hút gần 1,6 tỷ USD, nhà đầu tư lớn đạt lợi nhuận tới 19×. Mỗi người tham gia pre-deposit đều nhận thêm airdrop, cá nhân nhận thưởng tới 13.000 USD. Launchpad huy động 251 triệu USD, đăng ký vượt 23.847%, là đợt ra mắt được bàn luận nhiều nhất tháng.

Chiến lược Plasma tập trung thị trường mới nổi có hoạt động stablecoin mạnh như Đông Nam Á, Thổ Nhĩ Kỳ, lên kế hoạch ra mắt thẻ trả trước Plasma One, hoàn tiền và phân phối lợi suất on-chain—cạnh tranh trực tiếp với hệ stablecoin TRON. Plasma hợp tác hơn 100 dự án DeFi, triển khai khuyến khích thanh khoản, duy trì kho bạc vượt 1,5 tỷ USD. Plasma đạt “cú ăn ba tuần ra mắt”, đẩy nhanh hoạt động người dùng, dòng vốn, tham gia hệ sinh thái. Thành công dài hạn phụ thuộc giữ chân người dùng, ứng dụng stablecoin thực tế, vượt thách thức tuân thủ đa khu vực.

Tổng quan Token Nổi bật

$MYX

MYX là token của MYX Finance, giao thức phái sinh phi tập trung tập trung vào giao dịch hợp đồng vĩnh cửu on-chain. Nền tảng nhấn mạnh truy cập không cấp phép, không trượt giá, quản trị cộng đồng, hướng tới tái định nghĩa trải nghiệm giao dịch on-chain. Thiết kế cơ chế độc nhất giúp MYX loại bỏ sổ lệnh, trung gian, cho phép giao dịch hợp đồng vĩnh cửu hiệu quả, chi phí tối thiểu. Token MYX đảm nhiệm quản trị, thưởng staking, phân phối phí trong giao thức.

CoinGecko ghi nhận, MYX tăng 63,25% tuần kết thúc 30 tháng 9, đạt đỉnh 16,40 USD, vượt xa thị trường chung. Đà tăng phản ánh cộng hưởng điều kiện vĩ mô và nền tảng dự án: phục hồi thanh khoản toàn cầu tăng khẩu vị rủi ro, kéo vốn về altcoin vốn hóa trung như MYX có tiềm năng tăng trưởng cao; đồng thời MYX ra mắt module giao thức lớn, khai thác thanh khoản mới, mở rộng đối tác, tăng tốc thu hút người dùng và dòng vốn.【10】

Tương tác cộng đồng quanh MYX tăng vọt. Trên X, Telegram, diễn đàn crypto, thảo luận về cơ chế giao dịch, tin đồn airdrop, cập nhật roadmap lan truyền nhanh. Influencer gọi MYX là “ẩn số hợp đồng vĩnh cửu on-chain”, dự đoán có thể trở thành giao thức tăng trưởng mới. Hình ảnh giao dịch lớn, phân tích ví chia sẻ rộng rãi, tăng FOMO và thúc đẩy tham gia. Tranh luận về định giá cao càng làm tăng động lực ngắn hạn và mức độ chú ý token.

MYX Finance nhanh chóng thành nhân tố nổi bật lĩnh vực phái sinh phi tập trung nhờ đổi mới cơ chế, hiệu quả giao dịch, trải nghiệm người dùng tập trung. Được hậu thuẫn khuyến khích thanh khoản mạnh, tổ chức quan tâm, cộng đồng năng động, kỹ thuật tích cực, MYX có tiềm năng duy trì động lực mạnh ngắn hạn. Nếu dòng vốn duy trì, dự án có thể trở thành hạ tầng thiết yếu của hệ sinh thái phái sinh on-chain.

Kết luận

Tháng 9 năm 2025, hoạt động on-chain và phân phối vốn tiếp tục phân hóa cấu trúc. Solana với 2,3 tỷ giao dịch/tháng duy trì vị thế dẫn đầu tần suất cao, Base tăng 26,6% khối lượng, vượt 1 triệu địa chỉ hoạt động, củng cố vị trí Layer2 chủ lực. Ethereum dù giảm nhẹ về giao dịch, địa chỉ hoạt động vẫn là chuỗi giá trị cao hàng đầu, khẳng định vai trò trọng yếu trong DeFi, giao thức.

Về dòng vốn, Arbitrum nhờ khuyến khích DRIP ghi nhận hơn 500 triệu USD vốn ròng vào, dẫn đầu về thu hút vốn khi TVL, hoạt động phục hồi. Ethereum, Base rút vốn ròng lần lượt 750 triệu USD, 600 triệu USD, phản ánh áp lực điều chỉnh thanh khoản dưới cạnh tranh khuyến khích mạnh. Dòng tiền xoay nhanh về hệ sinh thái mới nổi có lợi suất cao hoặc chương trình khuyến khích mới.

Với Bitcoin, các chỉ số on-chain cho thấy giai đoạn tích lũy đi ngang—hoạt động nhà đầu tư ngắn hạn yếu, nhóm dài hạn tiếp tục phân phối vị thế—hàm ý động lực tăng giá hạn chế. Tuy nhiên, vùng giá vốn vẫn hỗ trợ kỹ thuật, cho thấy pha điều chỉnh thay vì đảo chiều hoàn toàn.

Trong số dự án nổi bật, Plasma trở thành chuỗi mới nổi bật nhất tháng, nhờ thiết kế stablecoin tích hợp, chiến lược khuyến khích mạnh, TVL trên 5,4 tỷ USD, thúc đẩy tham gia hệ sinh thái. MYX Finance nổi lên là ngôi sao tăng trưởng nhanh lĩnh vực phái sinh, token tăng 63,25% trong một tuần giữa cộng đồng sôi động, tổ chức chú ý.

Tổng thể, vốn và người dùng tăng tốc về hệ sinh thái hoạt động mạnh, thông lượng cao, câu chuyện hấp dẫn, củng cố xu thế phân hóa cấu trúc toàn cảnh on-chain.

Tài liệu tham khảo:

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/flows

- DefiLlama, https://defillama.com/chain/arbitrum

- Glassnode, https://studio.glassnode.com/charts/indicators.CostBasisDistributionHeatmap?a=BTC&mScl=lin&period=1y&s=1727838936&u=1759374936&zoom=365

- Glassnode, https://studio.glassnode.com/charts/btc-sth-realized-rvt-ratio?a=BTC&s=1398402256&u=1759190400&zoom=

- Glassnode, https://studio.glassnode.com/charts/supply.LthNetChangePit?a=BTC&c=native&ema=0&mAvg=3&mMedian=0&mScl=lin&pScl=lin&period=1y&resolution=24h&s=1722384000&u=1759276800&zoom=

- DefiLlama, https://defillama.com/chain/plasma

- CoinGecko, https://www.coingecko.com/en/coins/myx-finance

Gate Research là nền tảng nghiên cứu blockchain và tiền mã hóa toàn diện, cung cấp nội dung chuyên sâu: phân tích kỹ thuật, nhận định thị trường, nghiên cứu ngành, dự báo xu hướng, phân tích chính sách vĩ mô.

Khuyến cáo

Đầu tư vào thị trường tiền mã hóa tiềm ẩn rủi ro cao. Người dùng nên tự nghiên cứu, hiểu rõ bản chất tài sản, sản phẩm trước khi quyết định đầu tư. Gate không chịu trách nhiệm về bất kỳ tổn thất hoặc thiệt hại phát sinh từ các quyết định đó.

Bài viết liên quan

Mọi điều bạn cần biết về giao dịch theo chiến lược định lượng

Quantitative Easing (QE) và Quantitative Tightening (QT) là gì?

Hướng dẫn về Bộ Tư pháp Hiệu quả (DOGE)

Nghiên cứu của Gate: bitcoin điều chỉnh sau khi vượt qua mốc 70.000 đô la, số giao dịch trên chuỗi của Solana vượt qua Ethereum

Gate Research: Thị trường Crypto ổn định và phục hồi, Bitcoin thử nghiệm 57.600 đô la, Ethereum gặp khó khăn