Nên chốt lời hay tiếp tục xây dựng vị thế? Bài hướng dẫn dễ hiểu này giúp bạn theo dõi diễn biến thị trường gần đây dưới góc nhìn vĩ mô.

Tóm tắt: Thị trường hiện đang bước vào giai đoạn khó lường. Các đồng tiền điện tử Blue-chip vẫn duy trì ở mức cao, giao dịch đi ngang, chưa tạo nên xu hướng rõ rệt; đà tăng diện rộng của nhóm altcoin được trông đợi vẫn chưa xuất hiện. Ngược lại, tài sản DAT và cổ phiếu ngành tiền điện tử lại ghi nhận mức tăng mạnh trên thị trường tài chính truyền thống. Trên các nền tảng mạng xã hội, ngày càng có sự đồng thuận rằng chu kỳ tăng giá này do dòng vốn truyền thống dẫn dắt, và tôi cũng chia sẻ quan điểm này. Làn sóng vốn mới này khác biệt so với các chu kỳ trước ở nhiều điểm: phụ thuộc mạnh và bị chi phối bởi các yếu tố vĩ mô, khẩu vị rủi ro thấp hơn, tập trung vốn cao hơn, hiệu quả lan tỏa tài sản yếu hơn và vòng chuyển dịch ngành kém nổi bật. Trong bối cảnh vĩ mô đang thay đổi lớn, việc chủ động đánh giá lại các diễn biến này sẽ giúp chúng ta ra quyết định đầu tư sáng suốt hơn. Tổng kết, tôi nhận thấy với việc Powell điều chỉnh định hướng chính sách của Fed, diễn biến ngắn hạn trên thị trường lao động Mỹ sẽ quyết định mức độ tin tưởng vào khả năng Fed hạ lãi suất vào tháng 9, và động thái này sẽ ảnh hưởng trực tiếp đến định giá tài sản rủi ro.

Powell làm thay đổi cục diện như thế nào?

Gần đây, vấn đề vĩ mô chính được thị trường bàn luận xoay quanh việc liệu Fed dưới sự lãnh đạo của Powell có thực hiện các đợt giảm lãi suất mạnh khớp với mong muốn của chính quyền Trump trong năm nay hay không. Vậy vì sao chính quyền Trump lại kiên quyết thúc đẩy Cục Dự trữ Liên bang phải cắt giảm lãi suất—dù điều đó ảnh hưởng đến tính độc lập của Fed và độ tín nhiệm của đồng USD—bằng việc vận dụng quyền lực hành pháp để điều chỉnh chính sách tiền tệ? Như các phân tích trước đã đề cập, chiến lược kinh tế của Trump tập trung vào mục tiêu “đưa sản xuất về Mỹ,” nhưng thực tế lại gặp hai trở ngại chính:

Mức chi phí trong nước quá cao khiến hoạt động sản xuất khó cạnh tranh với đối thủ quốc tế;

Nợ công quá lớn, nguồn ngân sách dành cho khuyến khích chuyển dịch sản xuất rất hạn chế;

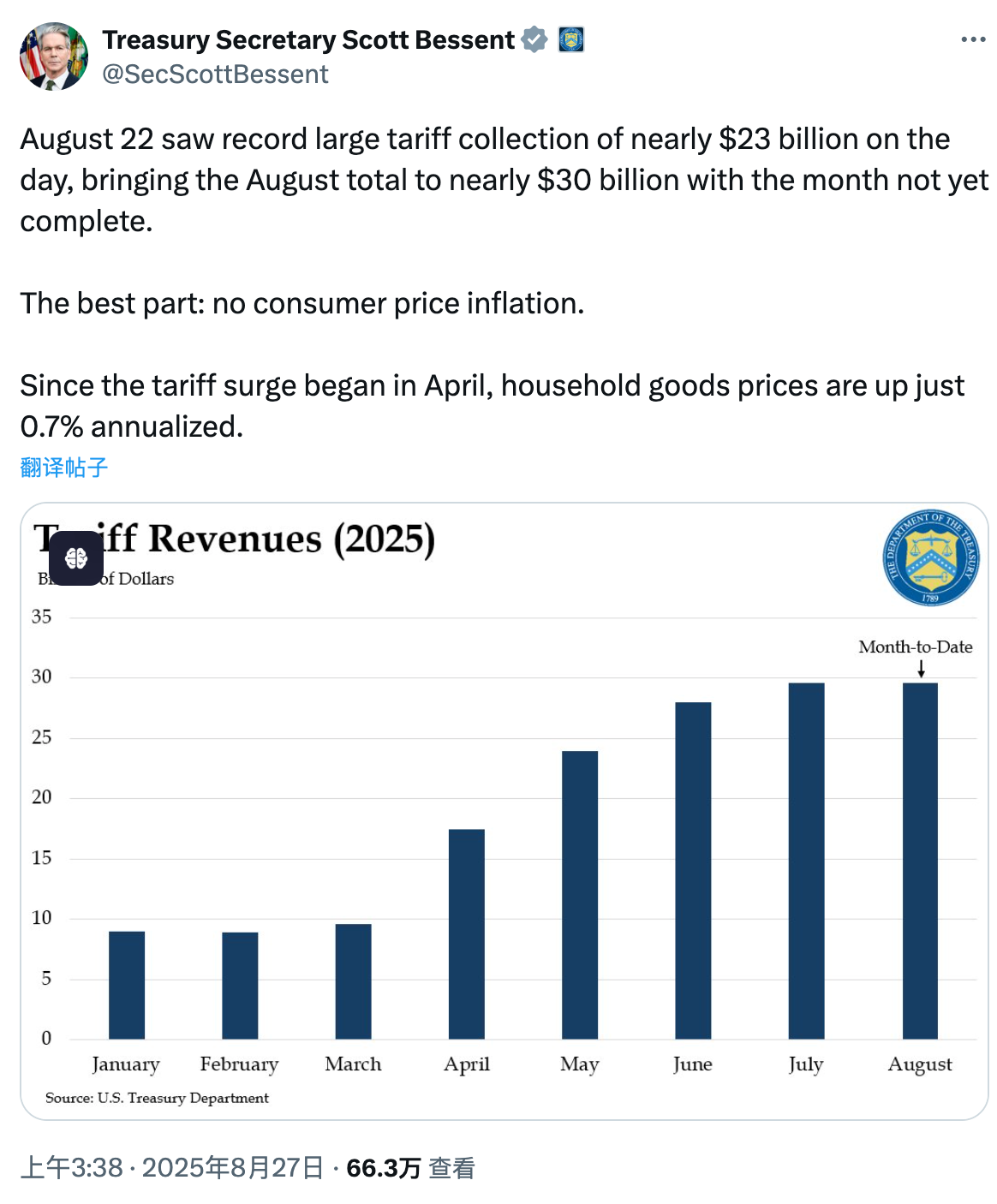

Dưới thời Trump, chính sách thường được triển khai theo hai giai đoạn. Đầu tiên, sau khi nhậm chức, ông nhanh chóng thực hiện các cam kết tranh cử nhằm củng cố quyền lực—ví dụ như trao quyền lợi đặc biệt cho DOGE và điều chỉnh quy định ngành tiền điện tử. Sau khi xây dựng nền tảng quyền lực vững chắc, chính quyền mới bắt đầu áp dụng các mức thuế quan diện rộng. Trình tự này là cần thiết bởi tăng thuế quan thường gây lo ngại về lạm phát nhập khẩu và đối mặt với phản ứng tiêu cực trong nội bộ. Khi đã có vị thế chính trị ổn định, cùng thời gian đàm phán kéo dài, chiến lược thuế quan của Trump dần hoàn thiện và phát huy hiệu quả. Theo Bộ trưởng Tài chính Bessent, đến ngày 22/08, thuế quan đã tạo ra gần 100 tỷ USD thặng dư ngân sách trong sáu tháng gần nhất và dự báo cả năm sẽ lên tới 300 tỷ USD. Đồng thời, còn có các cam kết đầu tư lớn, nổi bật như 550 tỷ USD từ Nhật Bản, thỏa thuận năng lượng trị giá 600 tỷ USD và 750 tỷ USD với Liên minh Châu Âu.

Mặc dù các chi phí nội địa—bao gồm lao động và logistics—không thể giảm ngay trong ngắn hạn (để điều chỉnh cần một sự kiện thanh lọc thị trường quy mô lớn tương tự khủng hoảng kinh tế), chính sách thuế quan của Trump đã thay đổi rõ rệt cán cân cạnh tranh nội địa và cấu trúc dòng vốn. Điều này là tiền đề cho động thái tiếp theo: Fed giảm lãi suất.

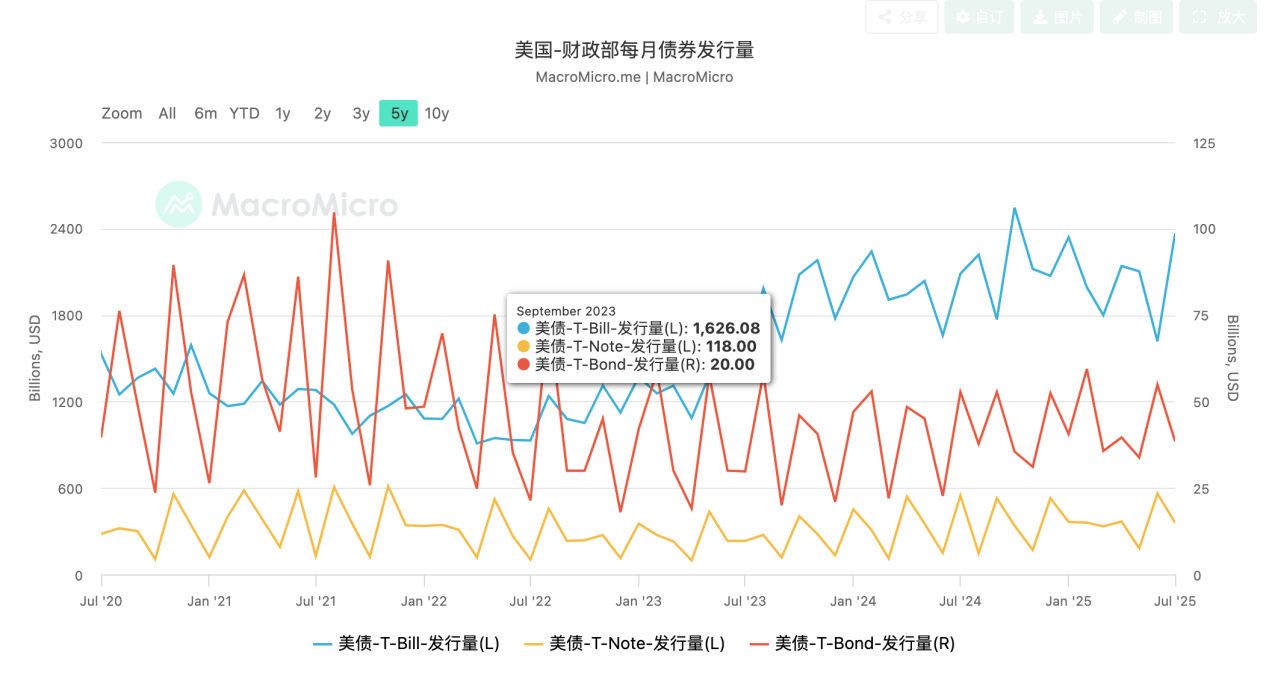

Cắt giảm lãi suất sẽ mang lại thay đổi gì? Có hai điểm chính. Thứ nhất, giảm áp lực nợ. Dưới thời Bộ trưởng Tài chính Yellen trước đây, Bộ Tài chính đã tăng mạnh phát hành nợ ngắn hạn—chiến lược này tiếp tục được Bessent duy trì. Giải pháp này cho phép lãi suất ngắn hạn (do Fed kiểm soát trực tiếp) giúp giảm gánh nặng tài khóa từ nợ dài hạn. Nhu cầu mua trái phiếu ngắn hạn mạnh giữ chi phí vay vốn ở mức thấp. Tuy nhiên, vấn đề là kỳ hạn nợ rút ngắn, rủi ro đáo hạn trong ngắn hạn tăng cao—nên tranh luận về trần nợ quốc gia cũng nóng lên. Cắt giảm lãi suất giúp giảm chi phí lãi vay cho nợ ngắn hạn hiện tại. Thứ hai, giảm lãi suất sẽ hạ chi phí tài chính cho các doanh nghiệp vừa và nhỏ (SME), hỗ trợ mở rộng chuỗi cung ứng. Khác với các tập đoàn lớn, SME phụ thuộc chủ yếu vào vốn ngân hàng cho nhu cầu tài trợ lưu động, nên lãi suất cao làm giảm động lực phát triển. Khi thuế quan đã thay đổi cạnh tranh nội địa, SME cần được khuyến khích tăng trưởng cấp tốc để lấp đầy thiếu hụt nguồn cung và kiềm chế lạm phát. Nhìn chung, chính quyền Trump đang thúc ép Fed phải giảm lãi suất, và đây không đơn thuần là lời cảnh báo.

Từ can thiệp trực tiếp vào quá trình nâng cấp trụ sở Fed, đến việc công kích liên tục Thống đốc Fed Cook thuộc trường phái diều hâu, cấp tiến—tất cả đều cho thấy chính quyền đang theo đuổi lộ trình chính sách rất cứng rắn. Việc Powell xuất hiện tại hội thảo ngân hàng trung ương toàn cầu Jackson Hole tuần trước đã phần nào chứng minh hiệu quả của áp lực này. Điểm khiến thị trường bất ngờ nhất là Powell—người lâu nay luôn bảo vệ sự độc lập của Fed—lại tỏ ra nhượng bộ trước sức ép mạnh mẽ từ Trump. Một số thông điệp từ bài phát biểu của ông đã phản ánh rõ sự thay đổi tư duy này:

- Powell cho rằng rủi ro hàng đầu của kinh tế Mỹ đã chuyển từ lạm phát sang thị trường lao động;

- Ông nhấn mạnh tác động lạm phát do áp thuế quan sẽ cần thời gian mới hiện hữu và chưa tạo ra vòng xoáy tăng giá mất kiểm soát;

- Ông thông báo điều chỉnh khung chính sách tiền tệ—giảm mạnh vai trò của ngưỡng lãi suất hiệu quả như một “trạng thái bình thường” của nền kinh tế.

Hiểu đơn giản, Fed giờ đây ít lo ngại về lạm phát xuất phát từ thuế quan mà tập trung cảnh giác với nguy cơ giảm phát do mất việc làm, đồng thời mở ra khả năng hạ lãi suất mà không cần giới hạn cứng ngưỡng dưới. Về chuyên môn, “lãi suất hiệu quả” là mức mà việc hạ lãi suất xuống thấp hơn nữa không còn tạo ra tác động thực sự đối với nền kinh tế. Bước ngoặt này hoàn toàn phù hợp với định hướng kinh tế của Trump và đã làm khơi dậy lại kỳ vọng về nới lỏng tiền tệ trên toàn thị trường.

Tác động đối với thị trường tiền điện tử

Thị trường tiền điện tử thường được xem là chỉ báo sớm của khẩu vị rủi ro toàn cầu. Sau phát biểu của Powell, giá các đồng tiền điện tử tăng mạnh và sau đó điều chỉnh giảm cho thấy thị trường đã phần nào phản ánh kỳ vọng giảm lãi suất vào giá năm nay. Khi logic giao dịch mới hình thành, tâm lý thị trường đã chuyển từ cảm xúc sang lý trí, và cần thêm các cơ sở dữ liệu để xác định mức độ nới lỏng tiền tệ sắp tới.

Về mức độ điều chỉnh, ETH—tài sản dẫn dắt xu hướng—rất cần được theo dõi sát. Tôi nhận định, chừng nào ETH vẫn duy trì trong kênh tăng ngắn hạn, tâm lý nhà đầu tư sẽ ổn định, rủi ro khó bùng phát mạnh. Trong tuần tới, dữ liệu thị trường lao động sẽ có ảnh hưởng lớn, đặc biệt bảng lương phi nông nghiệp công bố thứ Sáu nhiều khả năng gây biến động mạnh. Nếu số liệu việc làm thấp hơn kỳ vọng, khả năng Fed giảm lãi suất vào tháng 9 sẽ tăng mạnh; ngược lại, nếu vượt kỳ vọng, cho thấy thị trường lao động vững vàng, áp lực giảm lãi suất giảm đi, và giá tiền điện tử có thể tiếp tục giảm sâu hơn. Dù diễn biến nào xảy ra, môi trường chính sách hiện tại rất giống với giai đoạn CPI chi phối thị trường năm 2023.

Lưu ý:

- Bài viết này được lấy lại từ [TechFlow], bản quyền thuộc về tác giả gốc [@ Web3Mario]. Nếu bạn có ý kiến hoặc thắc mắc về việc tái xuất bản, vui lòng liên hệ đội ngũ Gate Learn; chúng tôi sẽ xử lý nhanh chóng theo quy trình quy định.

- Lưu ý: Quan điểm và nội dung trình bày trong bài viết là của riêng tác giả và không phải là khuyến nghị đầu tư.

- Bản dịch sang các ngôn ngữ khác của bài viết này do đội ngũ Gate Learn thực hiện. Nếu không dẫn nguồn rõ ràng tới Gate, mọi hành vi sao chép, phân phối, sử dụng lại bản dịch đều bị nghiêm cấm.

Bài viết liên quan

Tronscan là gì và Bạn có thể sử dụng nó như thế nào vào năm 2025?

Coti là gì? Tất cả những gì bạn cần biết về COTI

Stablecoin là gì?

Mọi thứ bạn cần biết về Blockchain

HODL là gì