Gate 研究院:DRIP 引爆 Arbitrum 生態,Plasma 成為資金焦點|2025 年 9 月 Web3 鏈上數據解析

2025 年 9 月,Solana 與 Base 持續引領高頻互動生態。雖然以太坊的交易量與地址數略有減少,以太坊仍以手續費收入穩居首位,鞏固其高價值場景的地位。Arbitrum 受 DRIP 激勵驅動,淨流入超過 5 億美元,生態活躍性回升,鏈上結構持續變化。比特幣高位震盪整理,資金活躍度偏低,長期持倉減弱,市場壓力溫和顯現。Plasma 憑藉穩定幣整合及激勵策略,首週 TVL 突破 54 億美元,快速受到市場關注;MYX Finance 則以機制創新與社群動能,價格顯著上漲,成為衍生品賽道的黑馬。摘要

- 鏈上交易及用戶結構持續分化,Solana 和 Base 穩居高頻主導,Ethereum 則穩固高價值互動核心,整體生態呈現「高頻 × 高價值」雙軌並行格局。

- 資金流向快速輪動,Arbitrum 受 DRIP 激勵強勢吸金,反觀 Ethereum 與 Base 資金大量外流,市場資金偏好加速集中至具成長潛力及激勵導向生態。

- 比特幣於高位區間鏈上結構顯現疲態,短線資金熱度下滑、長線持有者持續減倉,市場上行動能趨緩;若無新增資金進場,價格可能維持高位震盪並面臨階段性修正壓力。

- Plasma 依託穩定幣一體化架構與激進市場策略,主網首周即實現資金及用戶雙爆發,TVL 突破 54 億美元,展現新興市場穩定幣生態的強勁承載力。

- MYX Finance 憑藉鏈上永續合約創新及高頻激勵策略,成為衍生品賽道最快速崛起新星,代幣單週漲幅逾 60%,市場熱度及資金流入持續攀升。

鏈上數據摘要

鏈上活動與資金流概況總覽

除了分析鏈上資金流動,我們進一步選取多項關鍵鏈上活動指標,用以評估各區塊鏈生態的實際使用熱度與活躍度。包括每日交易量、每日 Gas 費用、每日活躍地址數及跨鏈橋接淨流量,涵蓋用戶行為、網路使用強度及資產流動性等層面。這些鏈上原生數據較單純觀察資金流入流出更能全面反映公鏈生態基本面變化,有助於判斷資本流向背後的實際需求與用戶成長,辨識具持續發展潛力的網路基礎。

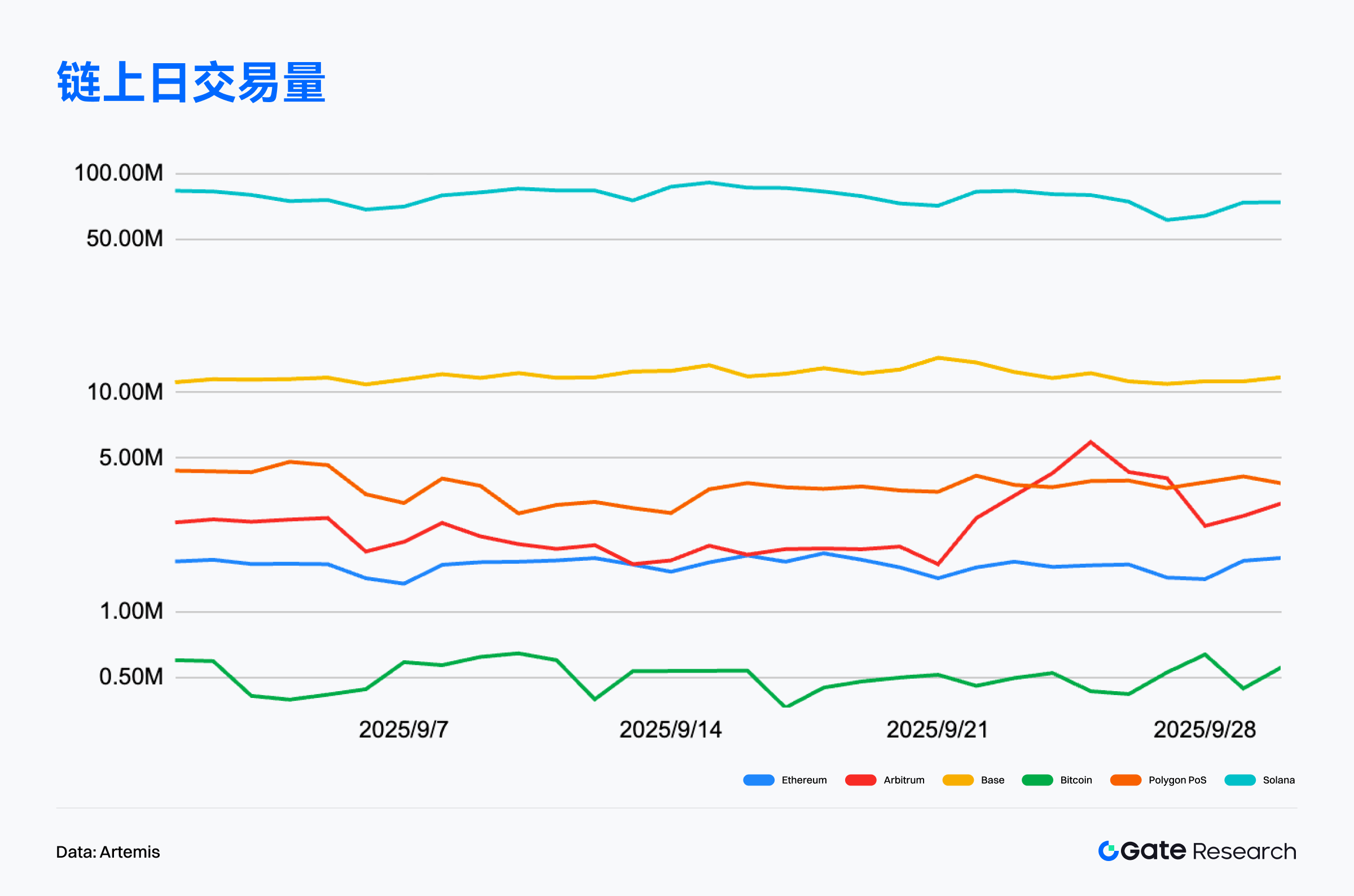

交易量分析:Solana、Base 穩健成長,Ethereum 略有回落

據 Artemis 資料,9 月主流公鏈整體交易量呈現結構性分化。Solana 持續穩居榜首,月交易量達 23 億筆,雖較 8 月的 28 億略降,但仍維持極高水準,展現強勁用戶黏著力與生態活力。【1】

Base 表現亮眼,月交易量由 2.85 億筆增至 3.61 億筆,月增幅 26.6%,持續擴大於 Layer2 陣營的領先優勢。穩定低費環境及豐富生態應用是交易量成長主因。Ethereum 主網則小幅回調,月交易量下滑 5.55%,但整體仍穩定,顯示其高價值資產及協議互動核心地位未變。

Arbitrum 月交易量下降 11.5%,但 9 月下旬受 DRIP 激勵帶動交易量快速回升,短期有望恢復動能。

整體而言,鏈上交易生態延續「高頻互動」與「高價值承載」雙軌並行格局。Solana、Base 分別穩居高頻交易鏈前列,展現強勁用戶活躍度與生態滲透力;Ethereum、Arbitrum 則在 DeFi 主場景維持穩定互動,反映鏈間功能分工逐漸明確,公鏈生態加速邁向結構性分化與專業化。

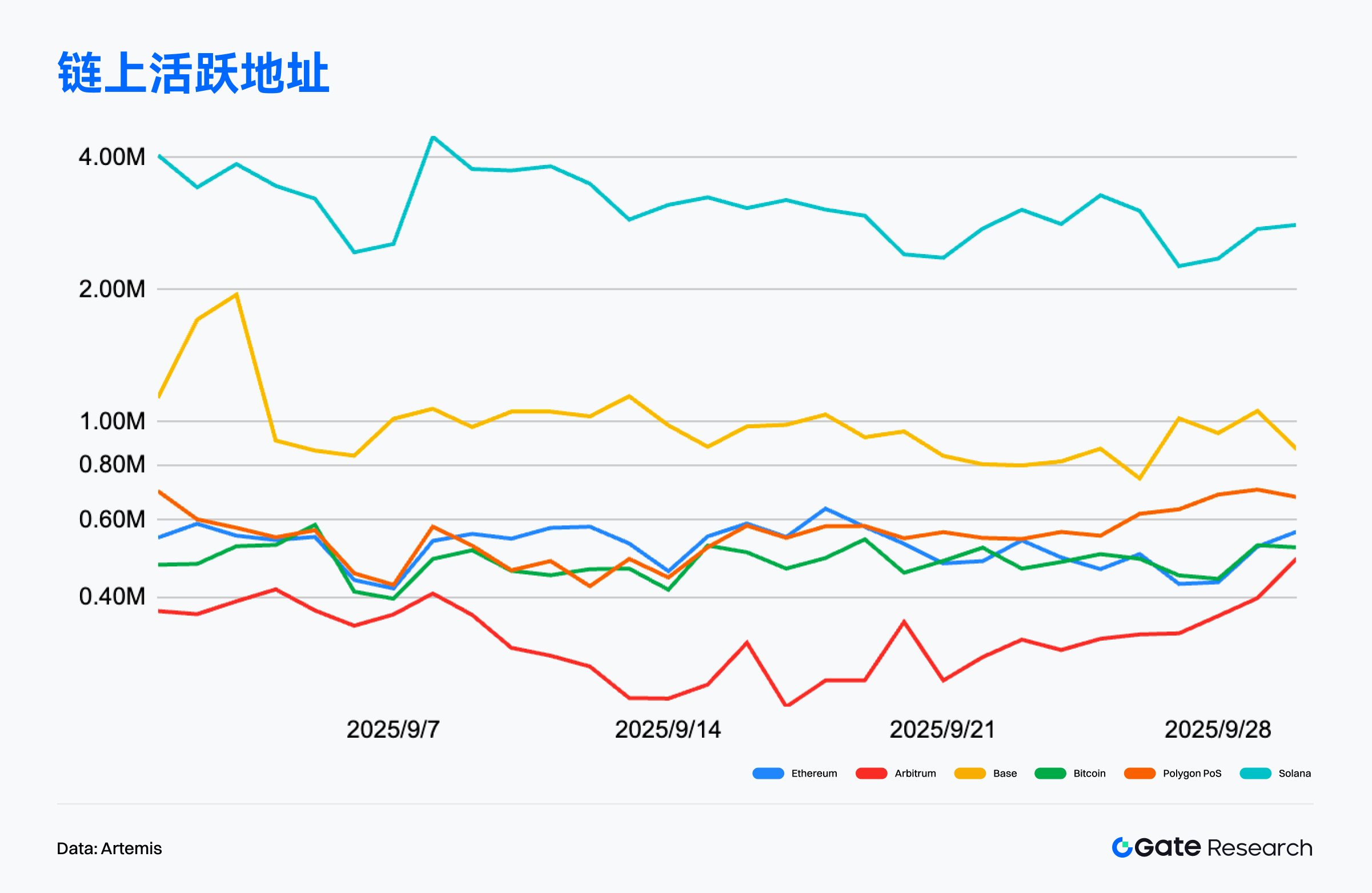

活躍地址分析:Solana 穩居榜首,Arbitrum 明顯回升

Artemis 數據顯示,2025 年 9 月,Solana 活躍地址日均穩定在 300 萬至 400 萬,展現極高用戶黏著力及頻繁鏈上互動。儘管波動加劇,仍遠超其他公鏈,穩居「高頻用戶鏈」代表。【2】

Base 同樣表現亮眼,日活躍地址穩定在 80 萬至 120 萬,月底明顯上揚,反映原生生態擴展並具強勁用戶導流及成長潛力,穩居第二名。Ethereum 主網活躍地址維持在 50 萬至 60 萬,走勢平穩,未創新高,顯示主網活躍度趨穩,「主網 + L2」結構仍是以太坊生態擴展關鍵。

值得注意的是 Arbitrum,月初低迷但 9 月中旬起活躍地址快速回升,月底接近 70 萬,回暖趨勢明顯。DeFi Renaissance 激勵方案(DRIP)被視為驅動用戶回流主因。

綜合來看,鏈上用戶結構正加速分化:Solana、Base 承接大量日常互動與使用場景,成為高頻使用鏈代表;Ethereum 主網則穩居價值承載要角,與 Arbitrum 等 L2 共構功能互補多層生態體系,鏈間定位愈加清晰。

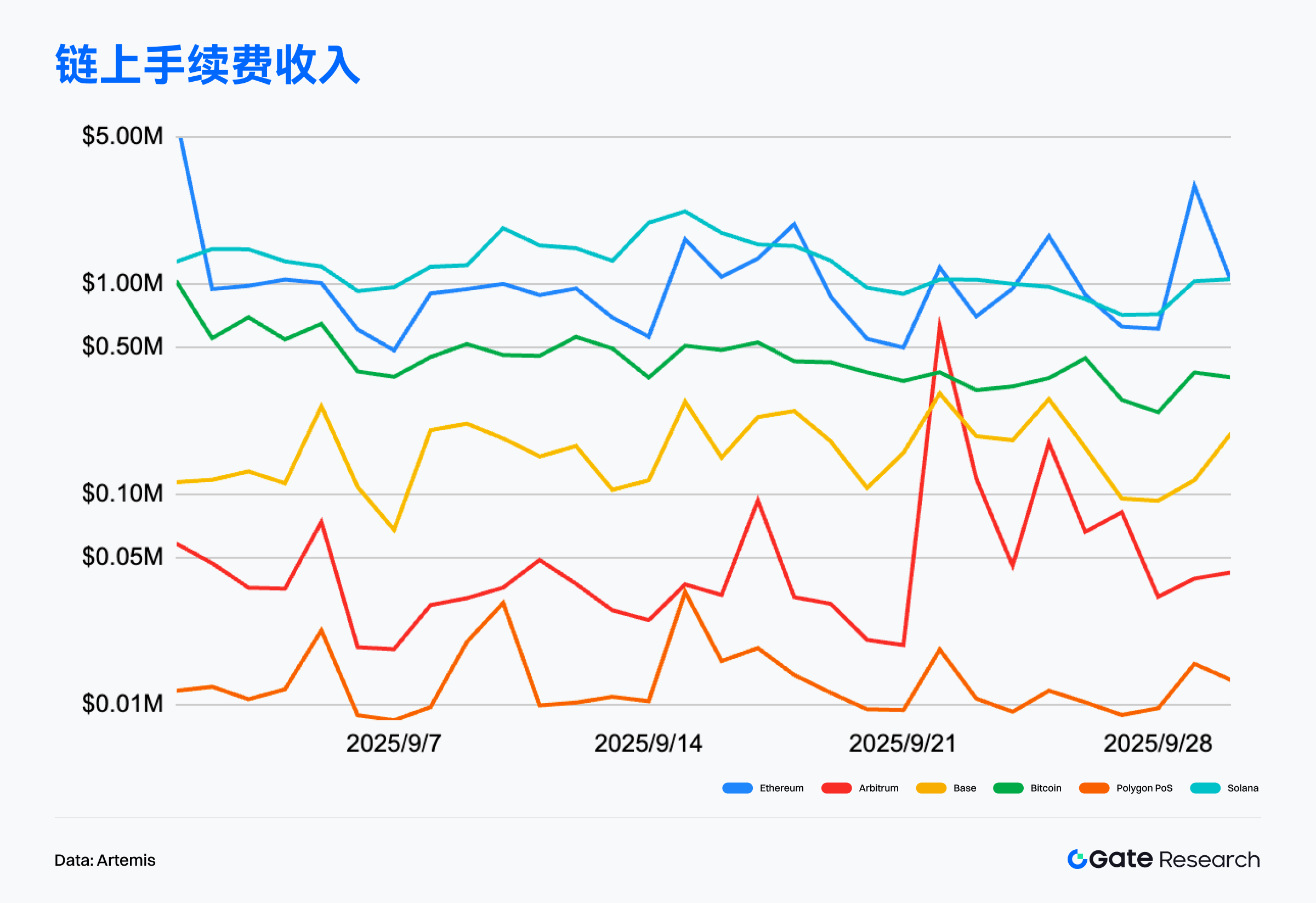

鏈上手續費收入分析:Ethereum 領先,Polygon PoS 逆勢成長

Artemis 資料顯示,9 月主流公鏈鏈上手續費收入呈現「高價值鏈領先、高頻鏈穩定」格局。【3】Ethereum 持續穩居手續費收入榜首,9 月雖較 8 月下滑 9.75%,但領先幅度仍大。高價值交易及 DEX 活躍度為收入主力,體現其 DeFi 生態基礎地位。

Solana 收入月減 9.64%,雖略有回調,高頻交易模式仍支撐規模化收入。Base 月降幅最大,較上月減逾 15%,或反映生態熱度階段性降溫。

Arbitrum 同樣下跌 8.88%,但 9 月中下旬一度出現高點,顯示短期激勵效果可提升波動性。Polygon PoS 則是唯一手續費收入大幅成長的主流公鏈,較上月增逾 40%。此成長可能與 9 月 11 日 Polygon PoS 網路硬分叉升級及生態關鍵版本更新同步推進有關。

整體而言,主流公鏈手續費收入呈現回落,但背後揭示鏈上互動結構進一步演化。Solana、Base 以「高頻低費」擴大互動規模,強化用戶及開發者黏著力;Ethereum 則主導「高價值高收益」場景。鏈上生態迅速分化為「規模導向」與「價值導向」雙軌,手續費收入趨勢已不再單純對應交易量,而更取決於設計邏輯及經濟激勵機制。

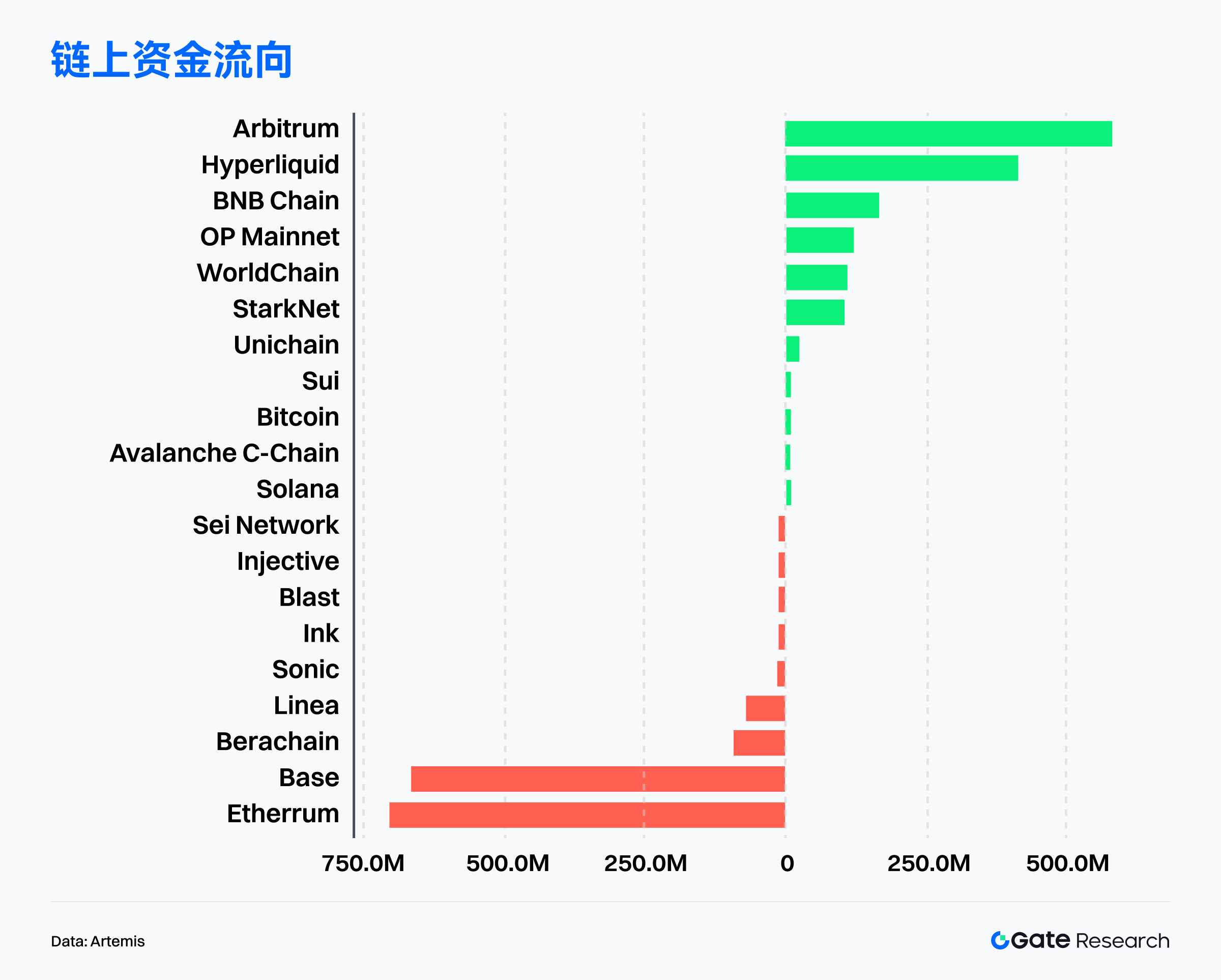

公鏈資金流向分化:Arbitrum 吸金領先,Ethereum 與 Base 資金大量外流

根據 Artemis 資料,近一個月公鏈資金淨流向排名中,Arbitrum 淨流入逾 5 億美元,高居榜首,成功扭轉前期外流趨勢,成為最受資金青睞的鏈上生態。背後關鍵為 ArbitrumDAO 推出的 DeFi Renaissance 激勵計畫(DRIP),首季將分發高達 2,400 萬枚 ARB,集中激勵 Aave、Morpho、Euler 等借貸及槓桿協議,鼓勵用戶採循環借貸策略獲額外獎勵。上線一週內,Arbitrum TVL 增逾 3.6 億美元,DEX 流動性增 23%,Morpho 市場擴張近三倍,生態活躍度明顯提升。穩定幣亦出現歷史級淨流入,USDe、syrupUSDC 等新興資產快速擴張,凸顯 DRIP 強勁推動資金與應用層。【4】【5】

Hyperliquid 憑藉優化交易體驗及高頻用戶參與,資金流入逾 4 億美元。BNB Chain、OP Mainnet 及 WorldChain 同樣吸引大量淨流入,顯示部分 L2 及交易鏈仍具強大吸金力,頭部鏈持續展現資金虹吸效應,資金偏好正聚焦具真實用戶基礎及應用支撐生態。

相較之下,Ethereum 單月資金淨流出近 7.5 億美元,Base 亦外流逾 6 億美元,居資金外流榜前兩名。Berachain、Linea、Sonic 等新興鏈也面臨不同程度資金壓力。此現象主要反映市場對前期熱門鏈估值階段性修正,短期流動性輪動至高成長潛力項目。Layer2 競爭加劇下,市場重新評估各鏈生態可持續性及實際落地成果,部分缺乏持續創新及熱點項目,面臨流動性外流風險。

整體而言,鏈上資金流動快速輪動,Arbitrum 憑激勵方案及協議聯動帶動生態成長,進一步鞏固 Layer2 龍頭地位;資金撤出的鏈上生態則需尋找新成長動能,以重燃市場關注及熱度。

比特幣關鍵指標分析

9 月比特幣經歷明顯回調,最低下探 107,261 美元,連續跌破多條均線,市場情緒轉趨保守。月末多頭逐漸回歸,短線均線形成黃金交叉,價格重返上升通道並突破 116,000、120,000 等關鍵位。儘管止跌回升,成交量及 MACD 動能未同步放大,反彈持續性仍待觀察。

資金流入減緩、需求動能轉弱下,鏈上供需結構及投資者持倉行為成為判斷後市關鍵。本文聚焦三大鏈上指標:成本基礎及風險承壓水準、短期持有者實現價值比率(STH RVT)、長期持有者淨頭寸變化,交叉觀察高位區間籌碼分布、資金承接力及潛在風險,為後續行情提供鏈上視角。

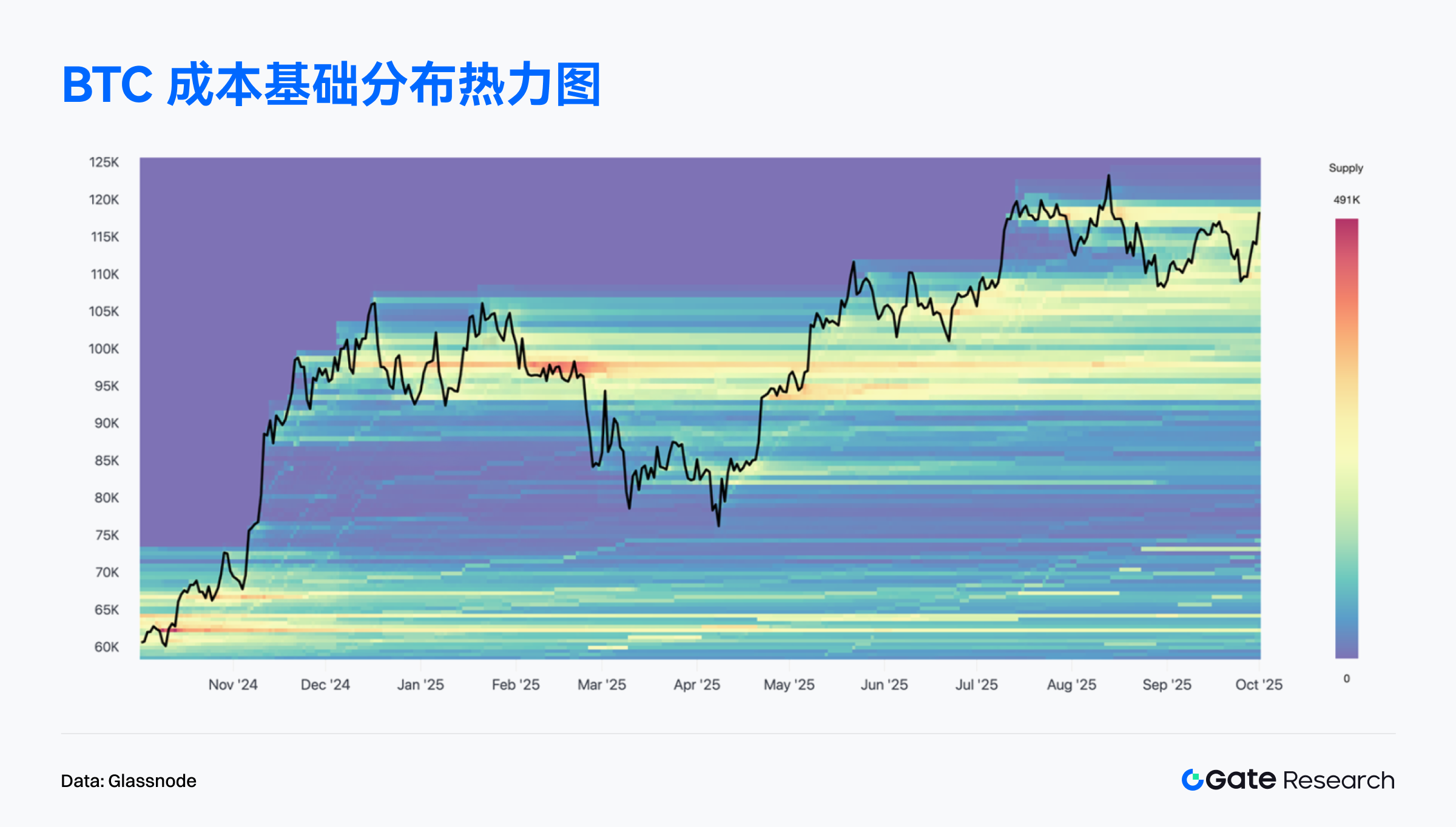

BTC 上方供應密集,突破仍需消化高位籌碼

Glassnode 資料顯示,比特幣目前面臨 114,000 至 118,000 美元區間密集供應壓力。該區聚集大量 8 月底至 9 月初買入籌碼,屬歷史高位套牢盤。【6】

價格反彈至此區,前期買家可能選擇回本或獲利出場,形成明顯拋壓。欲挑戰新高,市場需有效吸收賣壓,完成籌碼換手與消化,方能奠定後續上漲基礎。

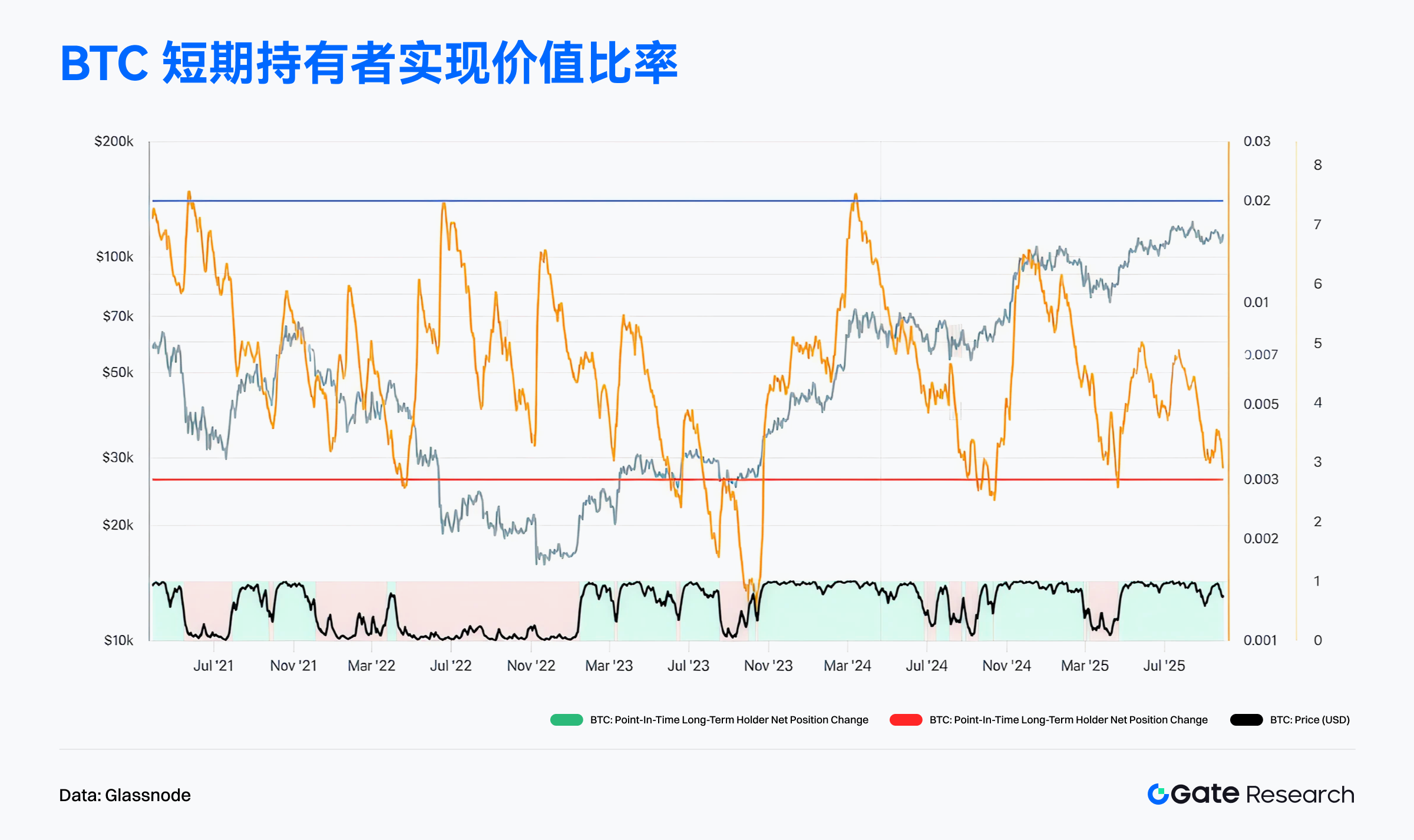

BTC 短期持有者活躍度低迷,資金熱度降溫

Glassnode 數據顯示,短期持有者實現價值比率(Short-Term Holder Realized Value RVT)近期持續下探,已近 0.003「市場冷卻極限」區間,反映鏈上資金活動極低。RVT 越低,代表鏈上交易量相較於已實現市值越低,亦即新資金進場活躍度不足。現階段 RVT 處歷史低位,顯示市場交投熱度降溫,短線投機意願偏低。【7】

雖比特幣自 2024 年底以來維持震盪上行趨勢,結合 RVT 指標觀察,現階段上漲缺乏鏈上活躍度支撐,與 2021 年及 2024 年初期牛市資金活躍度明顯不同。本輪反彈資金動能不足,若後續流動性未改善,恐難支撐價格突破歷史高點,市場面臨結構性降溫風險。

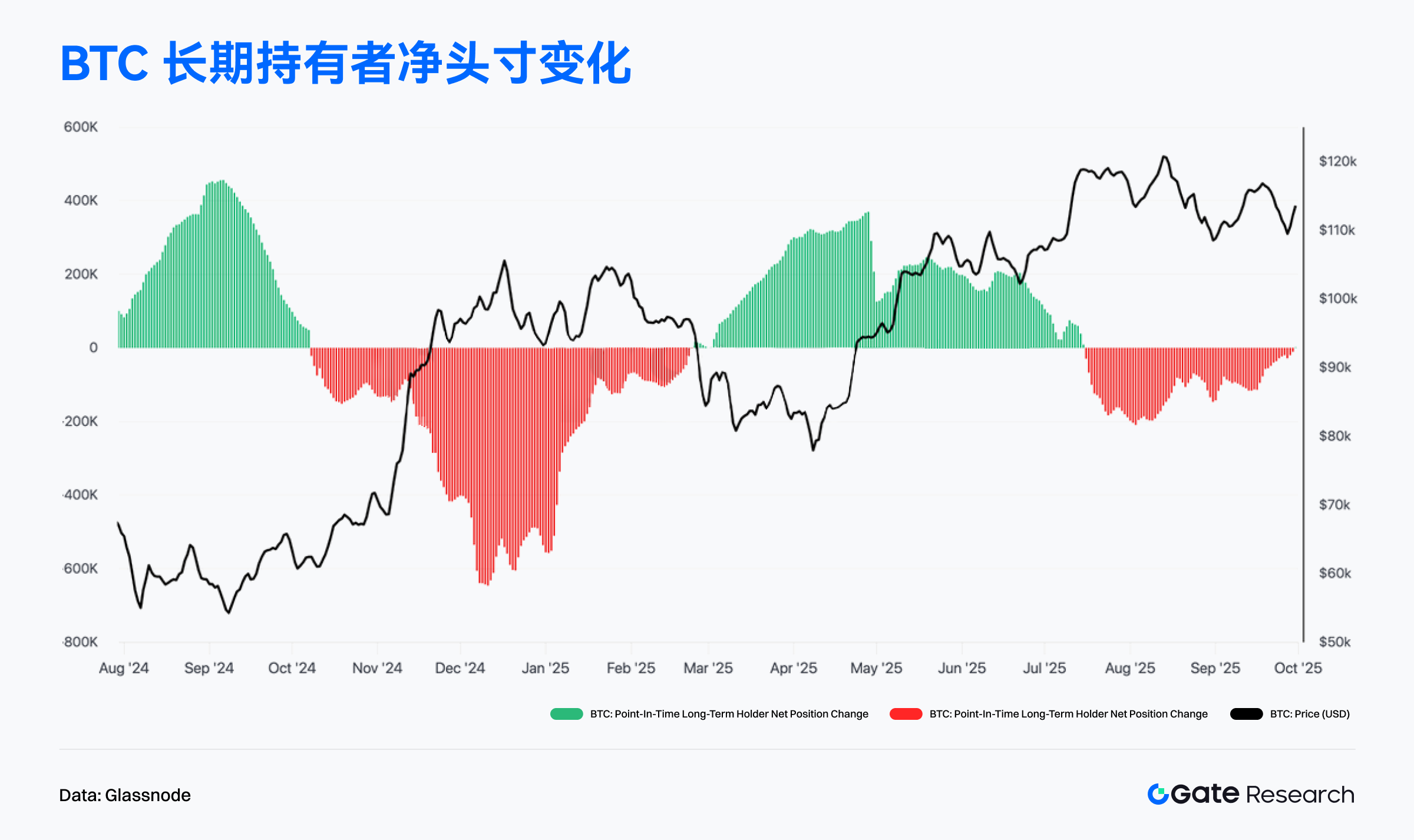

BTC 長期持有者持續減倉,價格上行面臨考驗

Glassnode 資料顯示,長期持有者淨頭寸變化(Long-Term Holder Net Position Change)已連續數週轉負,反映近期長線持幣人持續移出囤幣狀態,可能進行出售或流通。圖中紅色柱狀區顯示長期持幣者整體處於淨減倉,過去兩個月累計流出數十萬枚 BTC,顯示部分資深玩家高位逐步了結,降低持倉風險。【8】

長期持有者減倉常與階段性頂部相關,尤其價格高位橫盤時,若減倉趨勢持續,易致市場供需失衡、上行乏力。現階段比特幣雖在 110,000 美元上方震盪,但缺乏長線資金支撐,後續若無新買盤接力,價格恐面臨下修壓力,投資人須關注長線籌碼行為變化對市場結構影響。

熱門項目與代幣動態

鏈上數據顯示,資金及用戶快速集中至具交互基礎與應用深度生態,話題性及技術創新項目已成資本追逐新焦點。本文聚焦近期表現突出的熱門項目與代幣,解析其邏輯與潛在影響。

熱門項目數據概覽

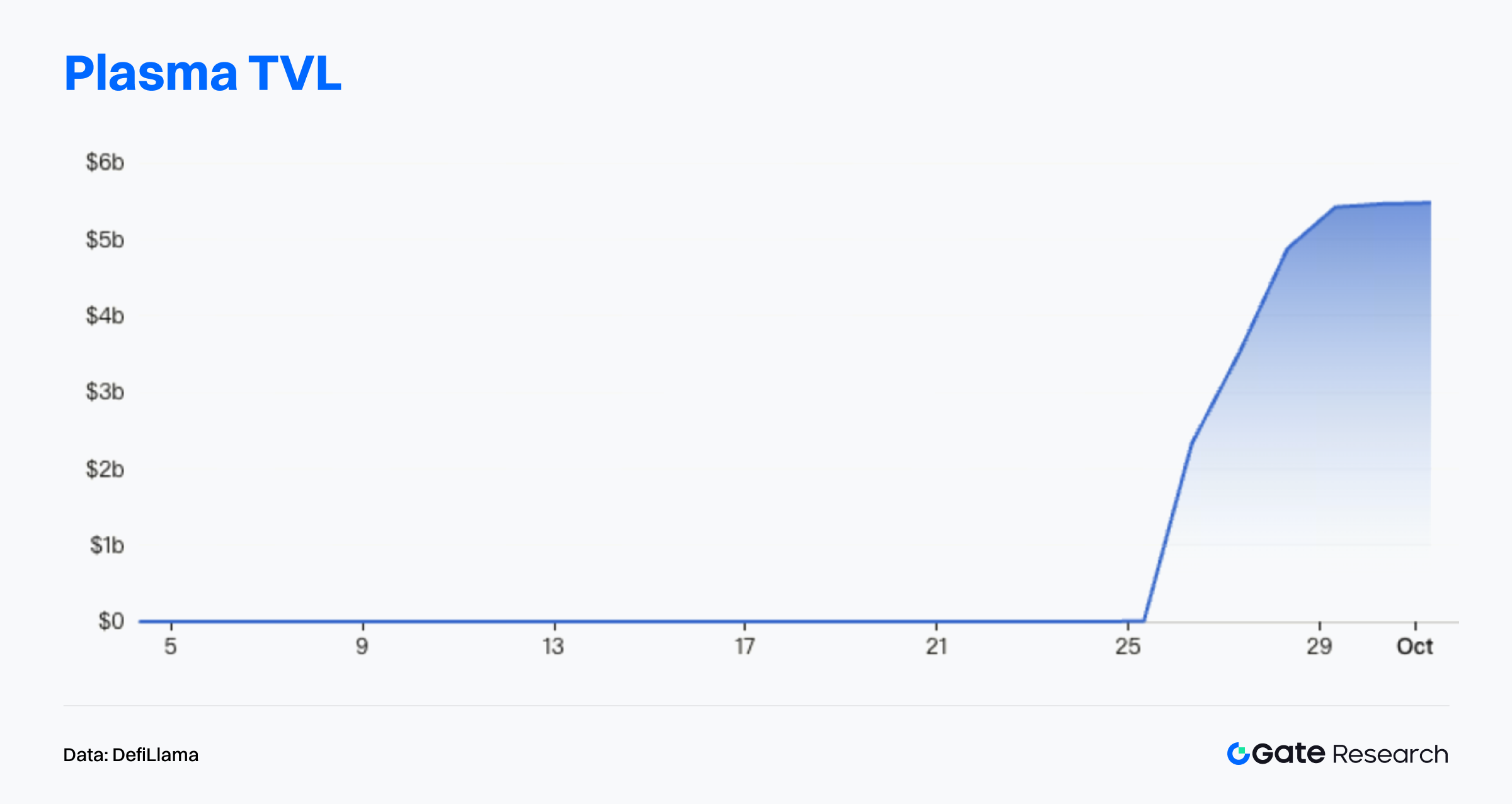

Plasma

Plasma 為專注穩定幣場景的公鏈項目,主打低門檻、高隱私及強支付承載架構,目標為新興市場用戶提供高效穩定金融基礎設施。Plasma 協調主網穩定幣發行、借貸模組、流動性挖礦及應用分發,一體化整合穩定幣網路關鍵構成。原生代幣 XPL 用於網路治理、質押激勵及協議內部手續費支付,並結合「空投+公售+信用卡返現」策略強化用戶成長及資產流通。

DefiLlama 資料顯示,Plasma 主網上線僅數日,DeFi 總鎖倉價值(TVL)截至 9 月 30 日突破 54.6 億美元,單週增幅逾 40%,短暫超越 Base 網路;鏈上穩定幣供應量 2 日內突破 70 億美元,展現強勁資金承載力。主網 Lending Vault 存款規模達 14 億美元,年化收益率近 40%;生態 Meme 幣 trillions 市值單日暴漲 936%,一度突破 5,000 萬美元,反映生態資金活躍度急速提升。XPL 首發價曾衝高至 1.67 美元,完全稀釋估值(FDV)最高突破 140 億美元。【9】

Plasma 成長動能不僅來自技術性能,更受益於激進市場策略。上線前多輪公售累積吸引近 16 億美元資金,部分早期巨鯨獲 19 倍預售回報。所有參與預存用戶均獲空投,單帳戶空投價值最高超過 13,000 美元。Launchpad 認購總額突破 2.51 億美元,超額認購率達 23,847%,成為當週市場焦點。

策略上,Plasma 重點布局穩定幣使用活躍新興市場,如東南亞與土耳其,並計畫推出預付信用卡產品 Plasma One,支援消費返現及鏈上收益分配,直接對標 TRON 等穩定幣生態。生態建設方面,Plasma 已與逾 100 個 DeFi 項目合作,啟動流動性激勵,並以分批注資穩定市場預期,官方金庫存款亦突破 15 億美元。整體來看,Plasma 憑強大資源支援及行銷力,上線首周即達交易所「首發大滿貫」,迅速激活鏈上資金流、用戶情緒與應用生態。後續發展仍須面對用戶留存、穩定幣場景落地及合規監管等挑戰,未來表現值得關注。

熱門代幣數據概覽

$MYX

MYX 為 MYX Finance 原生代幣,MYX Finance 是專注鏈上永續合約交易的去中心化衍生品協議,主打無許可、零滑點、社群驅動,致力革新鏈上衍生品交易體驗。項目透過獨特機制設計,消除撮合及訂單簿依賴,讓用戶無須中介,以極低成本高效交易任意資產永續合約。MYX 代幣作為協議激勵核心,兼具治理、質押獎勵及費用分潤等功能。

CoinGecko 資料顯示,MYX 於 9 月 30 日當週漲幅達 63.25%,價格一度衝高至 16.40 美元,明顯跑贏大盤。此輪上漲宏觀環境與項目基本面形成共振:全球流動性溫和回升,資金風險偏好提升,資金開始流入中小市值代幣,MYX 因題材新穎與估值彈性受市場關注。協議近期上線關鍵模組,啟動新一輪流動性激勵,並公布多方生態合作,引發用戶與資金加速進入。【10】

社群討論熱度快速升溫。X、Telegram 及論壇中 MYX 交易機制、空投消息與未來路線圖廣泛流傳,部分加密 KOL 稱其為「鏈上永續賽道新黑馬」,並指出其有機會成為下一個高成長協議。大額鏈上交易截圖與錢包追蹤分析不斷流傳,強化 FOMO 情緒,進一步提升市場參與度。即使市場有估值過熱爭議,反而加大短期情緒張力與關注度。

綜合而言,MYX Finance 依託鏈上永續合約創新機制及交易效率、用戶體驗優勢,在去中心化衍生品賽道快速崛起。近期流動性激勵落地、機構加持、社群熱度高漲與技術走勢配合,形成基本面、情緒及資金三位一體共振,短線行情延續性強。若流動性持續流入,MYX 有望成為鏈上衍生品基礎建設不可忽視的重要角色。

總結

2025 年 9 月,鏈上活動及資金結構持續分化,Solana 憑 23 億筆月交易量穩居交易活躍冠軍,展現高頻互動生態主導力;Base 交易量月增 26.6%、活躍地址破百萬,鞏固 Layer2 陣營核心地位。Ethereum 雖交易量及活躍地址略回落,但在手續費收入及協議深度互動仍穩居高價值鏈之首,結構性優勢未減。

資金方面,Arbitrum 受 DRIP 激勵,單月淨流入逾 5 億美元,TVL 及鏈上活躍同步回升,成為本月吸金榜首;Ethereum、Base 分別外流 7.5 億及 6 億美元,顯示主流公鏈生態在激勵競爭下面臨流動性重定價壓力,資金加速輪動至新興鏈及具激勵支援生態。

比特幣方面,鏈上結構震盪盤整,短線持有者活躍度低迷、長線持倉持續減倉,反彈動能不足,但成本基礎區形成支撐,結構性風險有限,整體偏向技術面修正非趨勢反轉。

項目焦點,Plasma 憑穩定幣網路一體化設計及空投、公售等多重激勵,TVL 突破 54 億美元、激活生態活躍度,成為本月最熱新興公鏈代表;MYX Finance 依託鏈上永續創新及社群推動,代幣單週漲幅 63.25%,快速成為衍生品賽道焦點。整體而言,鏈上資金與用戶加速集中至高活躍度、高承載力及強話題項目,結構性分化趨勢更形明顯。

參考資料:

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/flows

- DefiLlama, https://defillama.com/chain/arbitrum

- Glassnode, https://studio.glassnode.com/charts/indicators.CostBasisDistributionHeatmap?a=BTC&mScl=lin&period=1y&s=1727838936&u=1759374936&zoom=365

- Glassnode, https://studio.glassnode.com/charts/btc-sth-realized-rvt-ratio?a=BTC&s=1398402256&u=1759190400&zoom=

- Glassnode, https://studio.glassnode.com/charts/supply.LthNetChangePit?a=BTC&c=native&ema=0&mAvg=3&mMedian=0&mScl=lin&pScl=lin&period=1y&resolution=24h&s=1722384000&u=1759276800&zoom=

- DefiLlama, https://defillama.com/chain/plasma

- CoinGecko, https://www.coingecko.com/en/coins/myx-finance

Gate 研究院為全面區塊鏈與加密貨幣研究平台,提供技術分析、熱點洞察、市場回顧、產業研究、趨勢預測及宏觀經濟政策深度內容。

免責聲明

加密貨幣市場投資具有高風險,建議用戶在做出任何投資決定前,應獨立研究並充分瞭解所購買資產及產品性質。 Gate 不對因投資決策導致的任何損失或損害承擔責任。

相關文章

3074傳奇後對以太坊治理的思考

最後與當前牛市中的 NFT 和模因幣

FIT21“21世紀金融創新與技術法案”的詳細分析

2024 年混合代幣綜合指南

真實世界資產 - 所有資產都將鏈上移動